|

|

|

Autor

|

Wiadomość |

Norbi

Dołączył: 18 Sie 2009

Posty: 694

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 08:17, 04 Sty '10

Temat postu: Nie ma silnych na fiskusa Wysłany: 08:17, 04 Sty '10

Temat postu: Nie ma silnych na fiskusa |

|

|

Kto kontroluje fiskusa? Czy ktoś nad tym panuje czy maszyna urzędnicza pracuje tylko dla siebie? Niezależni od rządu i działający przeciwko podatnikom. Monstrum Frankensteina?

| Cytat: |

Nie udało się ograniczyć kontroli fiskusa. Eksperci apelują o naprawę przepisów o swobodzie gospodarczej, które firmował Adam Szejnfeld zgodnie z obietnicami rządu.

A miało być tak pięknie. Firmy miały być wreszcie uwolnione od długotrwałych kontroli wielu instytucji, a szczególnie miały odetchnąć od zmasowanych nalotów skarbówki. Nic z tego. Obowiązujące od 10 miesięcy nowe przepisy ustawy o swobodzie gospodarczej nie okiełznały inspektorów.

- Organa skarbowe dokonują szeregu czynności sprawdzających i kontrolnych bez limitów czasowych. Intencje rządu obiecującego realne ograniczenie kontroli rozminęły się z rzeczywistością - mówi Irena Ożóg, była wiceminister finansów.

Sztandarową pozycją tzw. pakietu Szejnfelda było ograniczenie liczby i czasu trwania kontroli przedsiębiorców. Na początku 2009 r. Adam Szejnfeld, ówczesny wiceminister gospodarki tryumfalnie głosił, że forsowane przez niego zapisy do ustawy o swobodzie działalności gospodarczej (SDG) raz na zawsze przyblokują rozbuchane zapędy kontrolerów, przede wszystkim resortu finansów. W marcu 2009 r. nowelizacja weszła w życie. Wprowadziła czasowe limity kontroli. W mikrofirmach nie mogły one być w ciągu jednego roku dłuższe niż 12 dni, w małych - 18 dni, w średnich - 24, a w dużych 48 dni. Teoretycznie. Praktyka okazała się inna. Dlaczego? Bo w czasie prac nad ustawą Ministerstwo Finansów (MF) przeforsowało takie zapisy, które w wielu przypadkach nie tamują kontroli fiskusa.

Co o tym sądzi Adam Szejnfeld? - Widocznie urzędnicy wykorzystują swoją przewagę psychologiczną i nie stosują się do ograniczeń - mówi Adam Szejnfeld. |

http://www.pb.pl/2/a/2010/01/04/Nie_ma_silnych_na_fiskusa

|

|

|

Powrót do góry

|

|

|

5k18a

Dołączył: 24 Lis 2008

Posty: 238

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 12:39, 04 Sty '10

Temat postu: Wysłany: 12:39, 04 Sty '10

Temat postu: |

|

|

|

U mnie w firmie jest już 1,5 roczna kontrola z UM, również dotycząca opłacania podatków. Niczego skurwysynom nie podpisywaliśmy i sprawa może w tym roku wyląduje w sądzie. W 1995 roku, kiedy kupiliśmy działkę na przetargu od skarbu państwa w akcie notarialnym widniały WIATY MAGAZYNOWE i jako wiaty kupiliśmy obiekt. Dzisiaj ładują nam karę, ponieważ UM wymyślił sobie że nasze wiaty wiatami nie są, ponieważ wedle ich uznania są BUDYNKAMI i chcą nam wpierdolić kary i domiar. Co więcej. Posesja jest ogrodzona starym peerelowskim płotem betonowym, który NALEŻY DO MIASTA. Nie mamy płotu w akcie notarialnym a w rejestrze jako właściciel figuruje miasto. I co w związku z tym? Otóż nie zapłaciliśmy podatku od płotu który nie jest nasz, którego nie użytkujemy. Utwardziliśmy plac i zalaliśmy GRUZOBETONEM (gruz ceglany zalany betonem) przyszedł do nas rzeczoznawca i wycenił metr kwadratowy placu na prawie 200zł!!! kiedy gruzobeton za M2 kosztuje w okolicy 20zł. I takich kwiatków jest pełno, razem z nakłanianiem nas przez urzędników UM do antydatowania dokumentów. Sprawa się ciągnie już strasznie długo i co kilka tygodni mamy wizytację z kontrolą, pomiarami itd... ani jednego dokumentu im nie podpisaliśmy mimo GRÓŹB. Goście z UM są w pacie. Teraz przez prawnika sprawę kierujemy do sądu zobaczymy co da się zrobić. Ta sytuacja nauczyła mnie jednego. Nie ważne czy US, UKS, UM czy inny urząd wszyscy oni są po to by ukraść jak najwięcej. Do tego zgnoić i pokazać że jako obywatel nie ma się praw i jest się gównem. Nie wiem czy urzędy mają jakiś interes w udupianiu ludzi i firm, ale gdybyśmy podpisali jakiekolwiek dokumenty i zgodzili się z tymi kłamstwami to dawno byśmy zwinęli interes, zwolnili pracowników sprzedali firmę, żeby było nas stać na kary i zostali bezrobotnymi.

Po spotkaniu z tymi pierdolonymi faszystami nie dziwi mnie to, że nowe przepisy niczego nie zmieniły w relacjach obywatel - pan (urzędnik).

|

|

|

Powrót do góry

|

|

|

Norbi

Dołączył: 18 Sie 2009

Posty: 694

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 13:06, 04 Sty '10

Temat postu: Wysłany: 13:06, 04 Sty '10

Temat postu: |

|

|

| 5k18a napisał: |

Po spotkaniu z tymi pierdolonymi faszystami nie dziwi mnie to, że nowe przepisy niczego nie zmieniły w relacjach obywatel - pan (urzędnik). |

Zacytuję, co już napisałem o urzędnikach:

viewtopic.php?p=129991#129991

| Cytat: | Mam znajomych urzędników, którzy są przeświadczeni o swojej misji.

Uważają że muszą karać, kontrolować, odmawiać i nakazywać dla dobra ludzi.

Wszystko to w świecie swojej wąskiej urzędniczej specjalizacji. Jakież jest ich zdziwienie i oburzenie jak dowiadują się, że w życiu prywatnym nieświadomie łamią dziesiątki przepisów. Świat okazuje się wtedy niesprawiedliwy.

Do południa będąc w pracy poszukują kruczków prawnych w przepisach które stosują, a które pozwolą im awansować po szczeblach kariery. Odkopują martwe, często bzdurne przepisy po to by choć przez moment poczuć powiew kariery. Mogą się wtedy poczuć spełnieni i błogo osunąć w fotelu. Bywa że ten, na którym przepis zastosowano osuwa się w tym czasie na podłogę.

Gdy urzędnicy wracają do domu, na ulicy ich tryumf zamienia się w strach. Starają się jak najszybciej dotrzeć do domu. Nie patrzą ludziom w oczy, starają się wtopić w tłum a każdy tupot za plecami przyśpiesza im bicie serca. Zakupy robią w odległych miejscach, gdzie nie narażą się kontakt ze swoimi petentami. Po czym ich poznać? Po uśmiechu, a raczej dziwnym grymasie twarzy który odzwierciedla to wszystko co kotłuje się pod skórą.

Kiedyś na mocno zakrapianej imprezie sylwestrowej stałem się mimowolnym świadkiem wyrzutów urzędniczego sumienia. Pewien pijany celnik zwrócił się do swojego kolegi z pytaniem: "Czy nie czujesz się czasem jak kurwa?"

Na co drugi z celników, tak pijany że nie wiedział gdzie jest i z kim rozmawia automatycznie wycedził formułkę: "tak cię załatwię, że nigdzie tego auta nie oclisz, chuju!" |

|

|

|

Powrót do góry

|

|

|

5k18a

Dołączył: 24 Lis 2008

Posty: 238

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 13:41, 04 Sty '10

Temat postu: Wysłany: 13:41, 04 Sty '10

Temat postu: |

|

|

|

Coś w tym jest, ci ludzie nie zdają sobie sprawy jakimi są szkodnikami. Nie wiem czemu świat jest tak skonstruowany, że ludzie są gnojeni przez urzędy i państwa, które w myśl górnolotnych idei zostały powołane, aby wspomagać ludzi. A jest jak każdy wie dokładnie na odwrót. Ludzie jedyne czego mogą być pewni to podatków i kłód pod nogami. Dlatego moje nastawienie jest bardzo anarchistyczne. Nie chce zmian w państwie, lepszych przepisów i poprawy jakości administracji. Moim marzeniem jest żeby to wszystko się rozpierdoliło w pizdu. Nie chcę, żeby publiczne daniny jakimi są podatki szły w 20% na ważne społecznie cele a reszta na utrzymanie biurokracji i machiny represji. Ale wiem że to jest nierealne, bo zawsze będzie ten silniejszy, który chce sprawować władzę i mieć kontrolę. Może dobrym rozwiązaniem byłoby gdyby każdy urzędas musiał prowadzić przez 2 lata działalność gospodarczą z obowiązkowym przejściem przez każdą możliwą kontrolę i żeby zobaczył w jak obskurwiałym systemie żyje, może po takim doświadczeniu spadły by takiemu klapki z oczu.

_________________

Z Korwina wyrosłem jak z Teletubisiów.

|

|

|

Powrót do góry

|

|

|

Norbi

Dołączył: 18 Sie 2009

Posty: 694

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 17:16, 04 Sty '10

Temat postu: Wysłany: 17:16, 04 Sty '10

Temat postu: |

|

|

Jeśli lekkomyślnie zarządzasz swoją firmą to Cię zlicytują. Jeśli urzędnik wymyśla pierdoły to dostaje premie.

Wszystko za Twoje podatki:

Urzędnik może się urwać z dowolnej choinki

| Cytat: |

Rolnicy z Warmii i Mazur mogą się szkolić z fryzjerstwa i stylizacji paznokci. Kursy, na które trwa obecnie nabór, finansuje unijny Europejski Fundusz Społeczny.

Kursy skierowane są do rolników i domowników opłacających składkę KRUS, mieszkających w gminie wiejskiej, miejsko-wiejskiej lub w mieście do 25 tysięcy mieszkańców - informuje Justyna Jeleniewicz z biura projektu.

Jak zakładają organizatorzy, szkolenie ma przejść 32 rolników na czterech kursach.

Chodzi o to, by dzięki nauce fryzjerstwa i pielęgnacji paznokci rolnicy mogli odejść z rolnictwa, podjąć pracę bądź rozpocząć działalność gospodarczą. Szkolenie z fryzjerstwa obejmować będzie strzyżenie damskie i męskie, koloryzację, trwałą ondulację, upinanie i modelowanie fryzur. Zaś zajęcia ze stylizacji paznokci mają dotyczyć pielęgnacji dłoni i paznokci, manicure, metod przedłużania paznokci za pomocą żelu i akrylu oraz ich zdobienia.

Rolnicy mają się także nauczyć współpracy w grupie, wypowiadania się, podnoszenia samooceny, pisania listów CV i motywacyjnego, obsługi poczty elektronicznej oraz rozmów kwalifikacyjnych z pracodawcami. Mają poznać także zagadnienia dotyczące zakładania i prowadzenia działalności gospodarczej.

Kursy organizowane są dla rolników, którzy nie mają dużych gospodarstw ale 2-3 hektarowe, z których otrzymują niewielki dochód, a poza nim nie są nigdzie zatrudnieni - informują urzędnicy z Wojewódzkiego Urzędu Pracy w Olsztynie.

|

http://praca.wp.pl/kat,18453,title,Kursy.....omosc.html

Chichot historii! W PRL inspekcje robotniczo-chłopskie kontrolowały wykształconych urzędników, dziś urzędnik zza biurka planuje życie rolnikowi.

|

|

|

Powrót do góry

|

|

|

suspenser

Dołączył: 20 Sty 2008

Posty: 669

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 22:59, 05 Sty '10

Temat postu: Wysłany: 22:59, 05 Sty '10

Temat postu: |

|

|

Ciekawe skąd wezmą chętnych na taki kurs - co za kretyn to wymyślił - to tak jakby kowala chcieli przekwalifikować na prząśniczkę

A może chodzi o to, że rolnicy wyślą na kursy swoje młodociane córki ?

Często słyszy się, że urząd kogoś gnębi - to nie urząd tylko konkretny człowiek - może trzeba mendę spotkać po godzinach pracy i wyjaśnić mu sprawę "ręcznie" ?

_________________ We wszystkim trzeba mieć umiar ... nawet w umiarze.

Za niezgodność poglądów i działań z własnymi Bimi zmniejsza limity.

Na szczęście kary ta są mniej dotkliwe niż za to samo 30 lat temu.

Pozdrowienia dla oficera prowadzącego.

|

|

|

Powrót do góry

|

|

|

Ordel

Dołączył: 04 Lip 2009

Posty: 8745

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 23:55, 05 Sty '10

Temat postu: Wysłany: 23:55, 05 Sty '10

Temat postu: |

|

|

Fiskus w tym roku ma wyżej postawioną poprzeczke przez capo di tutti capi premiera . Trzeba wydusic z obywateli ekstra dziesięcine .

noworoczna ofensywa UKS na pomorzu :

Wielka kontrola pomorskich przedsiębiorców

Blisko 200 pomorskich przedsiębiorców, zwłaszcza tych handlujących AGD i RTV oraz produkujących wyroby z drewna rozpocznie rok od wizyty inspektorów kontroli skarbowej.

Czy działalność organów skarbowych jest uciążliwa dla podatników?

tak, podatnik w sporze z fiskusem zawsze jest na pozycji przegranej tak, jednak kontrolerzy wykonują po prostu swoje obowiązki nie, bać kontroli skarbowej mogą się jedynie nieuczciwi podatnicy

zobacz wyniki »

Czy działalność organów skarbowych jest uciążliwa dla podatników?tak, podatnik w sporze z fiskusem zawsze jest na pozycji przegranej 68% tak, jednak kontrolerzy wykonują po prostu swoje obowiązki 14% nie, bać kontroli skarbowej mogą się jedynie nieuczciwi podatnicy 18% łącznie głosów: 825

głosuj »

Dlaczego właśnie te branże wzięli pod lupę kontrolerzy? Jak wynika z analiz przeprowadzonych przez Urząd Kontroli Skarbowej w Gdańsku, oraz z pracy operacyjnej wywiadu skarbowego, właśnie w tych przedsiębiorstwach może dochodzić do poważnych nadużyć.

- Kompleksowe kontrole poszczególnych branż to nowość - mówi Andrzej Bartyska, rzecznik prasowy Urzędu Kontroli Skarbowej w Gdańsku. - Dotychczas typowaliśmy poszczególne przedsiębiorstwa do przeprowadzenia postępowania kontrolnego. Teraz mamy zamiar cyklicznie wskazywać rodzaje działalności gospodarczych, w których występuje największe zagrożenie utraty przez budżet państwa należnych dochodów podatkowych.

Podczas kontroli sprawdzana będzie prawidłowość prowadzenia ewidencji oraz rzetelność naliczonych i zapłaconych podatków. Szczególny nacisk położony zostanie na wykrycie takich patologii obrotu gospodarczego, jak handel pustymi fakturami czy przerzucanie dochodów.

- Naszym zadaniem jest wykrywanie i zwalczanie przestępstw skarbowych i to nie tylko dlatego, że doprowadzają one do zmniejszenia dochodów budżetu państwa, ale również dlatego, że zakłócają zasady uczciwej konkurencji - komentuje Baryska. - Przedsiębiorstwa ponoszące uczciwie ciężary podatkowe nie są przecież w stanie rywalizować z nierzetelnymi konkurentami, którzy mogą oferować towary lub usługi po obniżonych cenach, bo nie płacą podatków.

Jak twierdzi Bartyska przedsiębiorcy, którzy dostaną zawiadomienia o kontroli mogą jeszcze skorygować swoje deklaracje podatkowe przed rozpoczęciem kontroli. Unikną dzięki temu surowych kar.

- Nie jest to jednak jednoznaczne z tym, że kontrola się nie odbędzie- dodaje Bartyska.

http://www.trojmiasto.pl/wiadomosci/Wiel.....36349.html

_________________ https://www.youtube.com/watch?v=0K4J90s1A2M

|

|

|

Powrót do góry

|

|

|

aro_klb

Dołączył: 10 Lut 2007

Posty: 1484

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 00:39, 06 Sty '10

Temat postu: Wysłany: 00:39, 06 Sty '10

Temat postu: |

|

|

|

Wszystko sprowadza się do pieniędzy, a właściwie to do ich deficytu.Urzędas jest tym który ma strzec prawa. Gdy prawo jest zawiłe i sprzeczne rodzi to patologiczne sytuacje które jak widać mają miejsce w naszym kraju.Gdy urzędas z US znajdzie coś do czego może się przyczepić to będzie to robił bo dostanie premię. awansuje ( jego granty to pieniądze które otrzyma). Drobnego przedsiębiorce krew zalewa bo jego biznes się wali. Najwidoczniej musimy przejść przez okres w którym społeczeństwo będzie miało tyle pieniędzy ,że nie będzie człowiekowi wilkiem. Ale czy taka sytuacja jest możliwa gdy przeciętny Kowalski nie ma wpływu na podaż pieniądza?No i ma się zajmować zarabianiem pieniędzy bo gdy będzie je miał w dostatecznej ilości to zacznie się zajmować rzeczami którymi nie powinien.. (?)

_________________

Jestem pisowskim aparatczykiem z małym penisikiem.

|

|

|

Powrót do góry

|

|

|

Wld

Dołączył: 16 Lut 2009

Posty: 1104

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 03:10, 06 Sty '10

Temat postu: Wysłany: 03:10, 06 Sty '10

Temat postu: |

|

|

|

Napisze cos, co kazdy nekany powinien wziac sobie do serca.

Kazdy czlowiek, a co za tym idzie takze urzednik US ma rozum i wolna wole. Ma takze nakreslone zasady jakimi powinien kierowac sie w pracy (prawo) i w spoleczenstwie (obyczaje). Ma zatem wybor: byc czowiekiem lub skurwysynem. Jego jedyna przewaga jest to, ze dziala niby w imieniu panstwa, czyli z pozycji sily, a jego glownym orezem jest strach. Pozatym jest to taki sam czlowiek z krwi i kosci jak Ty, ma samochod, rodzine, gdzies mieszka, trapia go podobne problemy i troski. Jedyna roznica, to miejsce zatrudnienia. Podstawowey blad jaki mozna popelnic w starciu z nim jest granie fair, gdy on gra nie fair. Dlaczego Ty masz grac zgodnie z zasadami, skoro on nagina reguly lub je lamie?

_________________

"sodomitom smierc i sodomitom wojna"

|

|

|

Powrót do góry

|

|

|

suspenser

Dołączył: 20 Sty 2008

Posty: 669

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 22:50, 07 Sty '10

Temat postu: Wysłany: 22:50, 07 Sty '10

Temat postu: |

|

|

|

Dokładnie o to mi chodzi.

Nieistotne kim jest menda, która Cię atakuje - Twoim prawem a nawet obowiązkiem jest się bronić.

Obowiązkiem dlatego, że gdy się bronisz menda nie atakuje innych, bo jest zajęta.

Bronić trzeba się inteligentnie (dostosowując metody do przeciwnika) - zawsze wychodzi taniej niż dać się okradać.

Zwykle gdy działanie po dobroci nie pomaga przechodzę do bardziej radykalnych metod i wtedy efekty są natychmiastowe.

_________________

We wszystkim trzeba mieć umiar ... nawet w umiarze.

Za niezgodność poglądów i działań z własnymi Bimi zmniejsza limity.

Na szczęście kary ta są mniej dotkliwe niż za to samo 30 lat temu.

Pozdrowienia dla oficera prowadzącego.

|

|

|

Powrót do góry

|

|

|

Norbi

Dołączył: 18 Sie 2009

Posty: 694

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 11:56, 12 Sty '10

Temat postu: Wysłany: 11:56, 12 Sty '10

Temat postu: |

|

|

Następny wykwit urzędniczego geniuszu. Co tam że kilku "chłopków" powiesiło się w stodołach...

| Cytat: | Gospodarz sprzedający ziemię nie zawsze będzie zwolniony z podatku. Musi znać zamiary kupującego.

Brak wiedzy nie chroni

Przekonała się o tym kobieta, która po dwóch latach od zakupu ziemi zamierza podzielić ją na mniejsze działki i sprzedać, gdyż uprawa jest nieopłacalna. Grunty te wchodzą w skład gospodarstwa, zostały sklasyfikowane jako użytki rolne, a właścicielka cały czas prowadzi na nich uprawy. Dyrektor Izby Skarbowej w Poznaniu uznał jednak, iż musi zapłacić podatek dochodowy, ponieważ nie wie, co z ziemią zrobi jej przyszły właściciel.

|

http://finanse.wp.pl/kat,104114,title,Ro.....omosc.html

| Cytat: | | Brak jakiejkolwiek wiedzy zbywającego grunt rolny o zamiarach nabywcy eliminuje możliwość zastosowania zwolnienia – to wynika z interpretacji nr ILPB2/415-640/09-2/JK z 15 września 2009 r. |

| Cytat: | Okazuje się jednak, że nawet oświadczenie zdobyte od przyszłego kupca nie zapewnia rolnikowi pełnej ochrony. Świadczy o tym interpretacja nr LPB2/415-620/09-2/AJ Izby Skarbowej w Poznaniu z 8 września 2009 r. W opisanym przypadku gospodarz ma pismo, iż kupiec nie zamierza zmienić przeznaczenia ziemi.

|

|

|

|

Powrót do góry

|

|

|

Norbi

Dołączył: 18 Sie 2009

Posty: 694

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 16:36, 13 Sty '10

Temat postu: Wysłany: 16:36, 13 Sty '10

Temat postu: |

|

|

Prostytutka ma zapłacić 2,3 mln zł podatku

| Cytat: |

Katowicki Urząd Kontroli Skarbowej nałożył 2,3 mln zł podatku na kobietę, która twierdzi, że jest prostytutką, donosi lokalny dodatek Gazety Wyborczej.

Urząd skarbowy sprawdzał dochody osób, które nie wykazywały dużych dochodów, a wydawały znaczne kwoty. Rekordzistką była kobieta, która w ciągu pięciu lat przeznaczyła na różne inwestycje 13,7 mln zł, informuje katowicki dodatek Gazety Wyborczej. Kobieta twierdziła, że był to zarobek z prostytucji. Powiedziała inspektorowi urzędu skarbowego, że tylko jeden z jej klientów zapłacił jej ponad 5 mln zł w latach 1997-2002.

- Praktycznie to niemożliwe, aby jedna osoba miała takie zarobki w seksbiznesie. Należy, więc podejrzewać, że wydawane przez nią pieniądze pochodziły także z innej, nielegalnej działalności – powiedział Gazecie Wyborczej inspektor Krzysztof Abratański, dyrektor śląskiego zarządu Centralnego Biura Śledczego.

Urzędnicy skarbowi uznali, że domniemana prostytutka uzyskała dochód z nieujawnionych źródeł i nałożyli na nią 2,3 mln zł zryczałtowanego podatku, pisze Gazeta Wyborcza. |

http://www.pb.pl/rss/a/2010/01/13/Prostytutka_ma_zaplacic_23_mln_zl_podatku

|

|

|

Powrót do góry

|

|

|

Wld

Dołączył: 16 Lut 2009

Posty: 1104

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 00:00, 30 Sty '10

Temat postu: Wysłany: 00:00, 30 Sty '10

Temat postu: |

|

|

|

Tu kolego dales bardzo dobry temat. Gosciowa "troche" przeszarzowala, ale kierunek jest ogolnie dobry. Chamy musza udowodnic, ze nie zarobiles tego na prostytucji. Najlepiej gadac, ze zarabialo sie na zachodzie na parkingach itd i oczywiscie zabrac papuge do towarzystwa.

_________________

"sodomitom smierc i sodomitom wojna"

|

|

|

Powrót do góry

|

|

|

suspenser

Dołączył: 20 Sty 2008

Posty: 669

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 22:14, 02 Lut '10

Temat postu: Wysłany: 22:14, 02 Lut '10

Temat postu: |

|

|

| Norbi napisał: | Następny wykwit urzędniczego geniuszu. Co tam że kilku "chłopków" powiesiło się w stodołach...

|

I to jest właśnie chujowe, że powiesili się zamiast powiesić mendy, które ich zaatakowały

Wtedy w gratisie mieliby wikt i opierunek do końca życia (chyba, żeby przytomnie spierdzielili do jakiegoś paragwaju czy cuś - wtedy nikt by ich nie znalazł)

_________________ We wszystkim trzeba mieć umiar ... nawet w umiarze.

Za niezgodność poglądów i działań z własnymi Bimi zmniejsza limity.

Na szczęście kary ta są mniej dotkliwe niż za to samo 30 lat temu.

Pozdrowienia dla oficera prowadzącego.

|

|

|

Powrót do góry

|

|

|

shinobi

Dołączył: 23 Lis 2008

Posty: 451

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 16:16, 30 Kwi '10

Temat postu: Wysłany: 16:16, 30 Kwi '10

Temat postu: |

|

|

http://www.gadu-gadu.pl/5396841043694408753/fiskus-moze-cie-podsluchac

| Cytat: |

Urząd Skarbowy może podsłuchiwać podatników. Nawet przez pięć dni bez zgody sądu, wywiad skarbowy może nagrywać nasze rozmowy.

W Polsce podsłuchiwać można każdego i jak się okazuje przez prawie każdego. Prawo do podsłuchiwania ma nie tylko policja, CBA, CBŚ czy inne tajne służby, ale również urzędy skarbowe w ramach tzw. kontroli operacyjnej. Na celowniku fiskusa może znaleźć się każdy, a wywiad skarbowy często korzysta z takich metod - informuje "Dziennik Gazeta Prawna".

Kontrola operacyjna nie powinna trwać dłużej niż trzy miesiące, ale może być przedłużona o kolejne trzy miesiące, a czasem może trwać jeszcze dłużej - stwierdza Grzegorz Maślanko, partner podatkowy, radca prawny w Grant Thornton Frąckowiak.

Fiskus może stosować podsłuchy tam, gdzie wartość sprawy przekracza 50-krotność minimalnego wynagrodzenia za pracę czyli obecnie 63,8 tys. zł. Wywiad skarbowy nie tylko sam podsłuchuje, ale korzysta też z podsłuchów innych służb. Warunek jest jeden. Muszą być dowody na to, że osoba podsłuchiwania nie płaci podatków lub dopuściła się przestępstw skarbowych. Informacje o tym, ilu Polaków fiskus inwigiluje, są ściśle tajne.

|

Źródło: www.gazetaprawna.pl

niestety nie moge zalorzyc nowego watku wiec wklejam tu

|

|

|

Powrót do góry

|

|

|

Sikorski

Dołączył: 08 Gru 2007

Posty: 1898

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 17:18, 30 Kwi '10

Temat postu: Wysłany: 17:18, 30 Kwi '10

Temat postu: |

|

|

| shinobi napisał: | W Polsce podsłuchiwać można każdego i jak się okazuje przez prawie każdego.

(......)

Fiskus może stosować podsłuchy tam, gdzie wartość sprawy przekracza 50-krotność minimalnego wynagrodzenia za pracę czyli obecnie 63,8 tys. zł. |

Hmm  chciałbym żeby tak było, że każdy w Polsce zarabia 63,8 kafli (oczywiście bez wzrostu inflacji)

|

|

|

Powrót do góry

|

|

|

Al Mudrasim

Dołączył: 17 Sty 2009

Posty: 69

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 09:00, 01 Maj '10

Temat postu: Wysłany: 09:00, 01 Maj '10

Temat postu: |

|

|

|

|

|

Powrót do góry

|

|

|

Norbi

Dołączył: 18 Sie 2009

Posty: 694

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 10:26, 03 Lis '10

Temat postu: Wysłany: 10:26, 03 Lis '10

Temat postu: |

|

|

Zanim wrócisz do Polski, dobrze się zastanów...

| Cytat: | Kupiłeś mieszkanie bez kredytu? Skarbówka sprawdzi, skąd miałeś pieniądze - pisze "Rzeczpospolita".

"Sprawdzamy wszystkie osoby, które wydały ostatnio kwoty rzędu kilkuset tysięcy złotych, np. na zakup domu czy mieszkania, a z zestawienia ich dochodów za ostatnie lata nie wynika, by miały na to środki" - mówi Dariusz Ćwikowski, dyrektor Urzędu Kontroli Skarbowej w Białymstoku. "Rocznie weryfikujemy ok. 500 podatników, a postępowań wszczynamy 40 - 50" - dodaje. Takie kontrole są prowadzone w całej Polsce, i to coraz skuteczniej - zaznacza gazeta.

Według danych Ministerstwa Finansów, rośnie liczba decyzji nakazujących zapłatę karnej 75-procentowej stawki podatku od dochodów z tzw. nieujawnionych źródeł. W I półroczu 2010 r. było ich 317 - wymierzono 20,5 mln zł podatku do zapłaty. W tym samym okresie 2009 r. decyzji było 296 na kwotę 17 mln zł. "Wzrasta zainteresowanie fiskusa osobami fizycznymi. Sprawdzani są często ci, którzy pracowali za granicą i po powrocie zainwestowali pieniądze" - potwierdza Anna Łukaszewicz-Obierska, radca prawny z kancelarii WKB Wierciński, Kwieciński, Baehr.

Skąd to zainteresowanie inwestycjami osób fizycznych? "Postępowania dotyczące dochodów z nieujawnionych źródeł to dla organów podatkowych łatwy sposób na zwiększenie dochodów budżetowych" - mówi Ireneusz Krawczyk, radca prawny w Kancelarii Ożóg i Wspólnicy. Dla podatników oznaczają jednak często nie lada problemy - zauważa gazeta. Niekiedy muszą przedstawiać dokumenty nawet sprzed kilkunastu lat, co często bywa niemożliwe. |

http://podatki.onet.pl/fiskus-szuka-ukry.....rasa-detal

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 16:00, 01 Lis '17

Temat postu: Wysłany: 16:00, 01 Lis '17

Temat postu: |

|

|

Funkcje obecnego pieniądza, które służą Fiskusowi:

- środek wymiany

- miernik wartości

- środek przechowywania wartości (tezauryzacji),

- środek płatniczy

Służy on temu: otrzymywaniu pieniądza, posiadaniu pieniądza, oddawaniu pieniądza (m.in. podatek, rata kredytu, haracz).

Alternatywny pieniądz (procentowe jednostki zdolności produkcyjnej) służy tylko otrzymywaniu tego pieniądza. Jest on niepożądany dla tych, którzy żyją dzięki oddawaniu pieniądza przez innych. (m.in.: Kościół, banki, korporacje i inne podmioty kapitalizmu, w tym właściciele surowców, ziemi).

Znacznie prostszym sposobem na ograniczenie katalogu złych postępków (na polu ekonomicznym) jest likwidacja obecnych walut, jako narzędzia przechowywania wartości prywatnej własności. Podobny cel spełnia zamiana prywatnej własności środków produkcji na rzecz własności w formie spółki akcyjnej, w której każdy ma 1 akcje (równą, niepodzielną, niezbywalną) (od narodzin do śmierci).

Korzystający z wykorzystywania innych i przechowywania/przenoszenia efektów tego w walucie zaprzeczy, że narzędzie - obecna waluta - służy wykorzystywaniu innych. Inaczej alternatywą jest osobista praca.

| Cytat: | Jak fiskus inwigiluje przedsiębiorców? 2017-11-01

Resort finansów przedstawił kolejne plany uszczelniania systemu podatkowego, których realizacja pomoże rządowi spełnić obietnice wyborcze. Oznacza to przede wszystkim nowe obowiązki dla przedsiębiorców.

Weryfikacja firmowych rachunków, a także zezwolenie fiskusowi na blokowanie środków finansowych znajdujących się na kontach firm to kolejne rewolucyjne pomysły Ministerstwa Finansów. Zakres inwigilacji organów skarbowych zaczyna być niepokojący. Czy przedsiębiorcy mają powody do obaw?

Organy podatkowe w ostatnich miesiącach są nieustannie wyposażane w coraz to nowsze narzędzia do przeciwdziałania wyłudzeniom podatkowym. Wraz z każdym rozszerzeniem kompetencji fiskusa rząd wyjaśnia, że wdrażane zmiany są niezbędne z uwagi na straty w budżecie państwa spowodowane podatkową przestępczością. Niepokojące jest jednak to, że zakres lustrowania fiskusa staje się coraz obszerniejszy i coraz bardziej znaczący.

Działania resortu wiceprezesa Rady Ministrów Mateusza Morawieckiego sprzeciwiają się standardowym regułom kontroli podatkowej. Wydaje się, że urzędnicy skarbowi oczekują, iż otrzymają jak największą ilość danych i wrażliwych informacji i dopiero na ich podstawie wskażą przedsiębiorstwa do przyszłych kontroli. Takie działania zyskują pełną aprobatę rządu, ponieważ – pod pozorem walki z oszustwami podatkowymi – resort finansów dąży do wprowadzenia kolejnych narzędzi inwigilacji przedsiębiorstw i gromadzonych przez nie środków finansowych.

Inwigilacja pomysłem rządu na zwiększenie wpływów do budżetu

W ostatnim czasie liczba kontroli podatkowych nieustannie rośnie. Ma to związek z tym, że rząd stara się wygospodarować dodatkowe środki w budżecie państwa. W tym celu resort finansów przygotował kolejny projekt zmian Ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz.U. z 1997 r. Nr 137, poz. 926 ze zm.), który został udostępniony na stronie Rządowego Centrum Legislacji. Pomimo że od 1 stycznia 2016 r., aby uszczelnić polski system podatkowy, ustawodawca wprowadził tzw. Jednolity Plik Kontrolny (JPK), następne jego reformy ponownie wzmacniają możliwości inwigilacji ze strony organów skarbowych.

Obowiązek raportowania w postaci JPK (obecnie nie obowiązuje on jeszcze wszystkich przedsiębiorstw – zacznie w lipcu 2018 r.) jest znaczącym ułatwieniem dla organów podatkowych, ponieważ pozwala im zautomatyzować weryfikację danych podatkowych i ich ujednolicenie. Przede wszystkim jednak umożliwia on urzędnikom skarbowym szybsze zorganizowanie działań kontrolnych i sprawdzających wśród firm.

Nowy projekt zmian w Ordynacji podatkowej, który został przygotowany przez rząd, zakłada wprowadzenie obowiązku przekazywania przez małe, średnie i duże przedsiębiorstwa dobowych wyciągów z rachunków bankowych do szefa Krajowej Administracji Skarbowej w formie Jednolitego Pliku Kontrolnego. Z powyższego raportowania miałyby być wyłączone mikroprzedsiębiorstwa oraz jednostki sektora finansów publicznych. W praktyce do przekazywania wyciągów z rachunków bankowych w imieniu podatników zostałyby zobowiązane instytucje bankowe i spółdzielcze kasy oszczędnościowo-kredytowe (SKOK).

Takie narzędzie inwigilacyjne jest bardzo niebezpieczne, ponieważ fiskus na podstawie proponowanych zmian mógłby poznać wszelkie szczegóły dotyczące kontrahentów, rozliczeń i sytuacji finansowej przedsiębiorstwa. Obecnie organy skarbowe mogą wystąpić o udostępnienie wyciągów z jego konta, ale muszą w pierwszej kolejności wszcząć odpowiednią procedurę, chociażby w postaci kontroli. Dopiero wtedy fiskus może zwrócić się do banku z żądaniem udostępnienia danych na temat podatnika. Natomiast projektowane zmiany w nieuzasadniony sposób wyraźnie zwiększają uprawnienia Krajowej Administracji Skarbowej (KAS) w zakresie kontrolowania.

Zasadniczym celem przedmiotowego projektu według resortu finansów będzie ograniczenie procederu wyłudzeń skarbowych, w tym zmniejszenie luki w podatku od towarów i usług (VAT). Niemniej jednak wdrażane regulacje prawne powinny przede wszystkim chronić uczciwych przedsiębiorców i dbać o know–how ich działalności, kontakty biznesowe, anonimowość kontrahentów czy poufność sytuacji finansowej. W pierwszej kolejności rząd powinien więc zadbać o poprawę warunków prowadzenia działalności gospodarczej w Polsce oraz zainteresować się realnymi potrzebami firm, które nieustannie zgłaszają swoje postulaty. Kolejne zmiany, reformy podatkowe, a także idące za tym wzrost formalizmu, wzrost liczby obowiązków czy mnożenie interpretacji przepisów nie mogą być uznane za działania na rzecz rozwoju przedsiębiorczości.

Nowe obowiązki nałożone na instytucje finansowe. Czy od nowego roku fiskus będzie mógł blokować konta przedsiębiorców?

Działalności Ministerstwa Finansów w zakresie planowanych zmian podatkowych nie można uznać za przyjazną podatnikom. Na stronach Rządowego Centrum Legislacji 20 marca 2017 r. opublikowano projekt ustawy o zmianie niektórych ustaw w celu przeciwdziałania wykorzystywaniu sektora finansowego dla wyłudzeń skarbowych. Jak stanowi uzasadnienie resortu finansów, celem ustawy będzie przeciwdziałanie wyłudzeniom skarbowym w obszarze podatku od towarów i usług (VAT) poprzez wykorzystanie w tym celu podmiotów z sektora finansowego. Swoim zakresem ustawa zaangażuje więc do działań podejmowanych przez fiskusa banki, a także SKOK-i.

W praktyce jednak planowane zmiany polegać mają na tym, że 1 stycznia 2018 r. w Ministerstwie Finansów miałaby rozpocząć funkcjonowanie strefa specjalna w celu zbierania wrażliwych danych o rachunkach bankowych przedsiębiorców i dokonywanych na nich operacjach finansowych. Byłoby to możliwe przy wykorzystaniu nowego urządzenia teleinformatycznego (STIR). Zaplanowany mechanizm działania zakłada, że w przypadku wykrycia ryzyka izba rozliczeniowa będzie zobowiązana do automatycznego przekazywania informacji wraz z oceną poziomu ryzyka do szefa Krajowej Administracji Skarbowej oraz banków i SKOK-ów, które prowadzą konto przedsiębiorcy. Co więcej, projekt zakłada kontrowersyjne zobowiązanie banków oraz kas oszczędnościowo-kredytowych do dokonywania blokady rachunków przedsiębiorców, co do których wystąpiły podejrzenia organów skarbowych.

Oznacza to, że urzędnicy skarbowi będą coraz odważniej namierzać podejrzane transakcje, mogące mieć związek z oszustwami i wyłudzeniami podatkowymi. Tym samym rząd wyposaża fiskusa w kolejne narzędzie do gromadzenia, weryfikowania i przetwarzania bardzo wielu informacji o działalności przedsiębiorstw. Wydaje się, że taki zakres inwigilacji nie odpowiada ustawowemu zakresowi działań rządu, które zmierzają do przeciwdziałania wyłudzeniom podatkowym. Po wprowadzeniu projektowanych zmian dojść może do nadużywania uprawnień przez wymienione w ustawie organy, w odniesieniu do podejmowanych przez firmy transakcji finansowych, kwestii ryzyka operacyjnego oraz udostępniania i przetwarzania danych.

Obawy przedsiębiorców uzasadnione

Obecne propozycje wdrożenia w życie nowych reform, które w swoim założeniu mają przeciwdziałać wyłudzeniom podatkowym, w gruncie rzeczy zmierzają do zwiększania wpływów do budżetu państwa kosztem przedsiębiorców. W projektowanych przez resort finansów przepisach każdy przedsiębiorca jawi się bowiem jako podejrzany o oszustwa finansowe. Nowe regulacje niezasadnie umożliwiają blokowanie kont, zamrażanie kapitału i wstrzymywanie realizacji zobowiązań firmy wobec kontrahentów, co negatywnie wpłynie na swobodę działalności gospodarczej w Polsce.

Nie jest wykluczone, że takie działania obejmą także firmy, które niezamierzenie dopuszczą się błędów podatkowych albo nieświadomie nawiążą współpracę biznesową z nieuczciwymi partnerami handlowymi. Nie może dziwić niepokój przedsiębiorców, którzy obawiają się, że informacje wrażliwe o ich firmie będą udostępniane osobom niepowołanym. Aby uniknąć kłopotów, najbezpieczniej skorzystać ze wsparcia zespołu ekspertów prawnopodatkowych, którzy doradzą, jak zoptymalizować ochronę danych istotnych dla działalności przedsiębiorstwa. |

https://www.bankier.pl/wiadomosc/Jak-fis.....52916.html

Fiskus vs idea maksymalizacji zysków.

_________________ Dzieje się krzywda dokonywana przez jednych na drugich.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 08:17, 09 Lis '17

Temat postu: Wysłany: 08:17, 09 Lis '17

Temat postu: |

|

|

| Cytat: | Projekt o upublicznieniu danych podatkowych największych firm trafił do komisji 8.11.2017 PAP

Budynek Sejmu źródło: ShutterStock Budynek Sejmu źródło: ShutterStock

Dane podatkowe największych firm - np. o wysokości dochodu czy poniesionej straty - będą publicznie dostępne - takie będą skutki rządowego projektu noweli ustawy o CIT. Podczas środowej debaty żaden klub nie zgłosił wniosku o odrzucenie propozycji, trafi więc ona do sejmowej komisji.

W intencji MF nowe prawo ma się przyczynić do uszczelnienia systemu - przepisy powinny bowiem skłaniać podatników do prawidłowego i rzetelnego wypełniania zobowiązań podatkowych.

W Sejmie odbyło się pierwsze czytanie rządowego projektu nowelizacji ustawy o podatku od osób prawnych (CIT).

Jak wyjaśniał posłom wiceminister finansów Paweł Gruza, na podstawie noweli minister rozwoju i finansów będzie mógł publikować na stronie resortu w Biuletynie Informacji Publicznej informacje zawierające podstawowe dane podatkowe największych firm – podatników CIT.

Będzie to dotyczyć podatników, mówił Gruza, u których wartość przychodu uzyskana w roku podatkowym przekroczyła kwotę odpowiadającą równowartości 50 mln euro, a także podatkowych grup kapitałowych, bez względu na wysokość osiągniętych przychodów.

Informacja będzie wynikała z zeznania podatkowego i będzie obejmować indywidualne dane podatnika CIT, takie jak: nazwa i numer identyfikacji podatkowej podatnika (NIP); rok podatkowy; wysokość osiągniętych przychodów, poniesionych kosztów uzyskania przychodów, osiągniętego dochodu albo poniesionej straty, podstawy opodatkowania oraz kwoty należnego podatku.

W informacji będzie można także wskazać procentowy udział kwoty podatku należnego w zysku brutto podatnika, wykazanym w sprawozdaniu finansowym za ten sam rok.

Upublicznianie tych danych, według Gruzy, nie naruszy przepisów o tajemnicy skarbowej.

Podatnik, którego dane podano do publicznej wiadomości będzie mógł złożyć wniosek do ministra rozwoju i finansów o ich usunięcie lub sprostowanie. Indywidualne dane podane do publicznej wiadomości będą co kwartał aktualizowane. Indywidualne dane podatnika będą upubliczniane przez 5 lat, licząc od końca roku kalendarzowego, w którym zostały opublikowane.

"Projekt dotyczy 2 tysięcy największych podmiotów gospodarczych" - informował wiceminister finansów. Podatek zapłacony przez te podmioty, dodał, to ok. 60 proc. dochodów z tytułu CIT.

Zdaniem Gruzy "upublicznienie tych danych pozwoli na pełniejsza dyskusję o podatkach", przyczyni się także do uszczelnienia systemu. Przepisy powinny bowiem skłaniać podatników do prawidłowego i rzetelnego wypełniania zobowiązań podatkowych.

Wiceminister finansów przypomniał, że w ramach UE toczą się prace, które mają prowadzić do wzmocnionej kontroli publicznej nad podatkiem od osób prawnych, płaconym przez międzynarodowe firmy prowadzące działalność w Unii. "My wyprzedzamy ten ruch" - mówił Gruza.

Projektowane zmiany miałyby wejść w życie 1 stycznia 2018 roku, a po raz pierwszy upublicznione zostałyby dane podatkowe z zeznań podatkowych za 2017 rok.

Podczas debaty przedstawiciel żadnego z klubów nie złożył wniosku o odrzucenie w pierwszym czytaniu rządowego projektu, trafił on więc do komisji.

"To jedno z rozwiązań, mających być odpowiedzią na globalny problem unikania opodatkowania" - komplementował projekt Wojciech Murdzek (PiS).

Także Zofia Czernow (PO) opowiedziała się za skierowaniem rządowego projektu do dalszych prac, choć zarazem zwracała uwagę na pogorszenie się warunków prowadzenia działalności gospodarczej w Polsce, w co projekt może się wpisywać.

Paweł Grabowski (Kukiz'15) krytykował natomiast częste zmiany w prawie podatkowym. "Kiedy ostatni raz zmienialiśmy ustawę o CIT? Chyba dwa tygodnie temu..." - kpił. "Jesteśmy jak robotnik biegający z pustą taczką, który nie ma czasu załadować cegieł" - dodał.

Grabowski zaznaczył też, że przyjmując tę nowelę Sejm, na wniosek rządu, ma "zdjąć spodnie" największym przedsiębiorcom.

Słowa te skomentował wiceminister Paweł Gruza. "Minister wie, co się kryje za odzieżą - teraz chcemy się podzielić tą informacją ze społeczeństwem" - powiedział. |

http://forsal.pl/finanse/aktualnosci/art.....misji.html

| Cytat: | Sejm opowiedział się za wprowadzeniem tzw. split payment w podatku VAT 8.11.2017 PAP

VAT źródło: ShutterStock VAT źródło: ShutterStock

Wszystkie kluby opowiedziały się podczas środowej debaty za wprowadzeniem w podatku VAT mechanizmu tzw. split payment, czyli podzielonej płatności. Mechanizm zakłada, że kwota VAT wpływa na specjalne konto, do którego firma ma ograniczony dostęp.

W Sejmie odbyła się debata nad sprawozdaniem komisji finansów wobec rządowego projektu noweli ustawy o VAT.

Jak mówił sprawozdawca komisji Piotr Uściński (PiS), mechanizm podzielonej płatności jest nowatorskim sposobem ograniczenia patologii polegającej na wyłudzeniach VAT z użyciem tzw. znikających podatników.

Wyjaśnił, że rozwiązanie opiera się o zmianę technologii w systemie rozliczeń międzybankowych. Umożliwi ona podatnikowi zapłatę swojemu kontrahentowi faktury VAT w dwóch strumieniach finansowych: w strumieniu netto i w strumieniu VAT.

Wskazał, że kwota netto będzie dostępna dla kontrahenta w tradycyjny sposób bez ograniczeń, natomiast VAT będzie wpływał na specjalnie dedykowane temu konto. Podatnik będzie miał ograniczone możliwości dysponowania kwotami znajdującymi się tam. Pieniędzmi z tego konta będzie można płacić VAT poddostawcom - także na specjalne konto - lub regulować zobowiązanie VAT w rozliczeniach z fiskusem.

"Ten rachunek będzie bezpieczny, nie da się z niego ukraść pieniędzy, więc będzie to koniec karuzeli VAT-owskiej" - mówił Uściński.

Przewidziany w projekcie mechanizm jest dobrowolny. Projekt wprowadza jednak system zachęt, który ma skłaniać przedsiębiorców do korzystania z niego, zwłaszcza w tych przypadkach, w których przedsiębiorca może mieć wątpliwości co do uczciwości swojego kontrahenta.

Te zachęty to m.in. przyspieszony do 25 dni zwrot VAT, brak stosowania sankcji w VAT, zwolnienie z odpowiedzialności solidarnej. Wiceminister finansów Paweł Gruza mówił w toku prac nad projektem, że rozważane jest objęcie niektórych najbardziej newralgicznych branż obligatoryjnym systemem.

Projektowane przepisy nakładają na banki i SKOK-i obowiązek założenia wszystkim podatnikom rachunków VAT. Ustawa miałaby wejść w życie 1 kwietnia 2018 r., z wyjątkiem niektórych artykułów, które zaczną obowiązywać w terminie 14 dni od dnia ogłoszenia.

Zdaniem rządu spodziewany efekt zmian to uszczelnienie systemu VAT, zwiększenie pewności obrotu gospodarczego, poprawa pozycji konkurencyjnej uczciwych przedsiębiorców. MF szacuje, że w 2018 r. plusy i minusy związane z wprowadzeniem zmian zniosą się, ale w 2019 r. powinny one przynieść budżetowi 2 mld zł.

Sylwester Tułajew z PiS podczas debaty zwracał uwagę, że jego ugrupowanie podczas kampanii wyborczej wielokrotnie podkreślało, że należy uszczelnić system podatkowy, aby pieniądze publiczne nie były rozkradane, żeby służyły wszystkim Polakom. Wskazał, że według niektórych wyliczeń luka w 2015 r. wynosiła ok. 42 mld zł, co stanowi 2,5 proc. polskiego PKB. Jednak, jak dodał, już podjęte przez rząd PiS działania uszczelniające doprowadziły do nadwyżki budżetowej.

"Dlatego dziś tak ważne jest podejmowanie kolejnych ustaw, które mają na celu uszczelnienie systemu podatkowego, systemu związanego z VAT" - mówił Tułajew.

Omawiana w środę nowela jest właśnie kolejnym krokiem, który ma doprowadzić do uszczelnienia systemu podatkowego. Ma na celu przeciwdziałanie nadużyciom i oszustwom podatkowym oraz eliminować ryzyko znikania podatników wraz z zapłaconym im przez kontrahentów, a nieodprowadzonym podatkiem VAT. Jednocześnie, jak mówił Tułajew, "zapewni większe dochody podatkowe, większą pewność działalności gospodarczej i równość zasad konkurencji".

Projekt poparli także przedstawiciele klubów opozycyjnych, choć nie bez zastrzeżeń.

"Mechanizm podzielonej płatności może być skutecznym środkiem walki z uchylaniem się opodatkowania podatkiem od towarów i usług" - mówił Włodzimierz Nykiel (PO), choć przyznał, że split payment może zmniejszyć płynność finansową przedsiębiorców. Dostawca towaru lub usługi będzie mógł bowiem swobodnie dysponować jedynie kwotą netto otrzymanej należności, a kwota podatku będzie zamrożona na odrębnym rachunku VAT.

Także Krzysztof Sitarski z Kukiz'15 zwracał uwagę, że split payment ograniczy płynność finansową podmiotów rozliczających w ten sposób swoje należności, nie będą one bowiem mogły dysponować własnymi środkami zgromadzonymi na wyodrębnionym rachunku VAT. Proponował, by wprowadzenie podzielonej płatności było połączone ze zmianą terminu odprowadzania VAT.

Mirosław Pampuch (Nowoczesna) dodawał, że w wyniku wprowadzenia podzielonej płatności przedsiębiorstwa mogą być zmuszone do poniesienia dodatkowych kosztów związanych z koniecznością zaciągnięcia kredytu na pokrycie ubytków płynności. Tym niemniej poparł projekt. Podobnie Genowefa Tokarska (PSL).

"Ten projekt jest najlepszym możliwym kompromisem interesów przedsiębiorcy, gospodarki i fiskusa" - mówił na zakończenie debaty wiceminister Paweł Gruza. Przyznał, że na razie projekt nie wymaga unijnej "derogacji", ale gdyby wobec niektórych branż mechanizm podzielonej płatności miał być obowiązkowy, wówczas taka derogacja byłaby konieczna.

Ponieważ do projektu zgłoszono poprawki, trafił on ponownie do komisji. |

http://forsal.pl/finanse/fundusze/artyku.....u-vat.html

_________________ Dzieje się krzywda dokonywana przez jednych na drugich.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 09:22, 13 Lis '17

Temat postu: Wysłany: 09:22, 13 Lis '17

Temat postu: |

|

|

| Cytat: | Gra fiskusa z podatkowymi oszustami. Oto popularne metody wyłudzania i unikania płacenia VAT-u 12.11. 2017 MAGAZYN DGP

Mateusz Morawiecki źródło: PAP autor zdjęcia: Radek Pietruszka Mateusz Morawiecki źródło: PAP autor zdjęcia: Radek Pietruszka

Zwalczanie podatkowych nadużyć to gra, w której pierwszy ruch zawsze należy do oszusta. Ale to fiskus powinien mieć ostatnie słowo.

Podatków można unikać nielegalnie – nie płacąc ich, ale też w pełni legalnie – wykorzystując zagmatwanie systemu. Można to robić bezczelnie, można w białych rękawiczkach. Można uchodzić przy tym za pomysłowego, a nawet przedsiębiorczego. Niektóre metody służby skarbowe zwalczają, na inne przymykają oko.

W debacie nad uszczelnianiem rodzimego systemu podatkowego dominuje temat walki z nadużyciami w VAT. I słusznie. Według ostatnich wyliczeń firmy doradczej PwC w tym roku luka w VAT może wynieść ok. 39 mld zł – to o 13 mld mniej niż przed rokiem, ale nadal dużo.

Ale trzeba przyznać, że dzięki działaniom fiskusa metod unikania VAT jest już coraz mniej (nie wszystkie dziury zatkano). Ale w innych podatkach prace nad uszczelnianiem są dopiero w toku. I jeszcze dobrą chwilę potrwa łatanie tych podatkowych dziur. Bo wbrew pozorom jest ich całkiem sporo.

Sposób na znikającego podatnika

Zacznijmy od wspomnianego VAT. Myśląc o unikaniu czy wyłudzaniu tego podatku, każdy ma tylko jedno skojarzenie: karuzela. Ale są dużo prostsze sposoby – choćby znikający podatnik. Nie jest już tak prosto, jak jeszcze 2–3 lata temu, bo o status podatnika VAT trudniej, a dzięki bazie danych jednolitego pliku kontrolnego fiskusowi łatwiej wyłapywać podejrzane transakcje. Ale wciąż jest to sposób wykorzystywany.

Znikający podatnik zasługuje na uwagę z powodu dwóch cech: prostoty i bezczelności. O ile zmontowanie karuzeli VAT wymaga pewnej finezji, stworzenia łańcucha dziesiątek fikcyjnych firm, między którymi krąży towar (choć tak naprawdę obrót jest pozorny, przez firmy widma przepływają tylko faktury), o tyle przy znikającym podatniku potrzebne są tylko kapitał na start i buta oszusta.

W tej metodzie numer polega na tym, by rzeczywiście towar kupić, a potem sprzedać. I co ważne – sprzedać po cenie niższej od rynkowej, bo oferta musi być wystarczająco kusząca, by uczciwy kontrahent na nią odpowiedział. Tomasz Pabiański z firmy doradczej PwC tłumaczy, że podstawą przekrętu jest w tym przypadku imitacja wewnątrzwspólnotowej dostawy towarów. Choć brzmi skomplikowanie, chodzi o zwykły handel towarami między krajami – członkami Unii Europejskiej. Według unijnej zasady sprzedaż towaru z jednego kraju do drugiego jest obłożona zerową stawką VAT w kraju wysyłki, podatek płaci się dopiero, sprzedając go w kraju przeznaczenia. Ten mechanizm wykorzystują przestępcy.

– Załóżmy, że ktoś ma 100 tys. euro, za które kupuje towar w Niemczech. Tam nie płaci VAT, bo dostawa do innego kraju UE jest objęta stawką zero procent. Przywozi go do Polski i sprzedaje za 95 tys. plus VAT, w sumie za 117 tys., poniżej ceny rynkowej. Znikający podatnik nie odprowadza podatku do urzędu skarbowego i wyparowuje razem z pieniędzmi – opowiada Pabiański. I dodaje, że ten mechanizm działa również w drugą stronę. Za owe 100 tys. euro można kupić towar w Polsce. Przestępcy deklarują dostawcy, że towar zostanie wywieziony z kraju, i często dostarczają dokumenty, które mają ten fakt uprawdopodobnić. – W takim przypadku dostawca zastosuje stawkę podatku zero procent, jednak towar tak naprawdę nigdzie nie wyjeżdża, tylko jest sprzedawany w kraju za niższą cenę, ona również może wynosić 95 tys. plus VAT. Konkurenci sprzedają po 100 tys. plus VAT, więc taka oferta jest atrakcyjna. Manewr jest powtarzany: znikający podatnik ulatnia się razem z VAT-em, którego nigdy nie odprowadzi do urzędu skarbowego – mówi Tomasz Pabiański.

Gra na skomplikowanie systemu

Inny, mniej popularny sposób oszukiwania na VAT wykorzystuje skomplikowanie naszego systemu podatkowego. Są towary, gdzie ustalenie właściwej stawki jest dość trudne, np. olej rzepakowy. Jeśli jest wykorzystywany do celów spożywczych, stawka podatku wynosi 5 proc., jeśli jest to olej techniczny, wykorzystywany jako surowiec w produkcji biodiesla, stosuje się stawkę podstawową, czyli 23 proc.

Gra na różne stawki ma kilka akordów. Jeden z nich jest mutacją opisywanego wcześniej sposobu: oszust kupuje towar opodatkowany niższą stawką i odsprzedaje go, stosując stawkę wyższą. Już na tej operacji ma zysk, bo cena sprzedaży brutto jest wyższa, a przestępca nie zamierza żadnego podatku odprowadzać do urzędu skarbowego.

Bardziej wysublimowaną formą jest zawyżenie podatku naliczonego. Żeby to zrozumieć, trzeba wiedzieć, że każdy vatowiec ma do czynienia z VAT naliczonym – tym, który wystawiają mu na swoich fakturach dostawcy – i VAT należnym, który dolicza do towarów i usług sprzedawanych przez siebie. Upraszczając: do urzędu skarbowego trzeba odprowadzić VAT należny, ale można go pomniejszyć o VAT naliczony.

Jeśli ktoś zawyża VAT naliczony, to jednocześnie może zaniżać VAT należny. I na tym – w tym przypadku – polega przekręt. Nieuczciwy podatnik kupuje towar z niższą stawką i odsprzedaje ją z wyższą, przy czym jednocześnie fałszuje swój rejestr VAT – w taki sposób, żeby dokumenty zakupów wyglądały tak, jakby sam kupował towar po wyższej stawce. W ten właśnie sposób zawyża VAT naliczony. Różnicę między stawkami inkasuje do własnej kieszeni.

Do niedawna ten typ oszustwa był dość trudny do wykrycia: wszak firma rozliczała podatki, więc wszystko wyglądało w porządku. Ten mechanizm nadal mogą wykorzystywać nieuczciwi przedsiębiorcy z niewielkim obrotem, którzy jeszcze nie muszą składać jednolitych plików kontrolnych. Bo ci, którzy to robią, raczej zostaną już namierzeni. System dokonuje kontroli krzyżowych, czyli porównuje faktury wystawione przez sprzedawcę i zgłoszone przez odbiorcę. Każda taka różnica powoduje alert – to kilka tysięcy przypadków miesięcznie.

Mrówki i zabawa w zestawy

Dużo trudniej fiskusowi wychwycić inną metodę – „na mrówkę”. Tu nadużycie wykorzystuje system zwrotu VAT dla podróżnych. Cudzoziemiec, kupując towar w Polsce i wywożąc go za granicę, ma prawo do zwrotu, o ile rzeczywiście towar wywiezie.

Sęk w tym, że w Polsce można kupować możliwe dużą ilość towaru i nie ma żadnych obostrzeń co do celu tych zakupów. Jeśli ktoś jest osobą prywatną, może kupić np. paletę kawy czy inną hurtową ilość jakiegoś towaru i o ile się mu to zmieści do samochodu, może z tym wyjechać, dostać pieczątkę od celnika i starać się o zwrot podatku. W takiej sytuacji cena, jaką zapłaci, nie wynosi np. 100 zł plus 23 proc. VAT, tylko 100 zł.

Co się dzieje dalej? Gdy kupujący już ten zwrot otrzyma, towar może wrócić do Polski z wykorzystaniem mrówek właśnie – czyli osób, które wielokrotnie przekraczają granicę, przenosząc niewielkie ilości. A następnie już w Polsce może być sprzedawany za np. 110 zł, czyli po niższej cenie niż rynkowa (bo ta wynosi przecież 123 zł). Zysk jest podwójny, bo nie dość, że odzyskało się podatek, to jeszcze można zarobić na sprzedaży towaru.

Wyłapanie takiego procederu jest trudne, bo dotyczy on sprzedaży detalicznej, a ten obszar fiskus ma rozpoznany raczej słabo. A wiele wskazuje na to, że nieuczciwi podatnicy właśnie w nim coraz śmielej dokazują. Inny przykład nadużycia to zabawa w zestawy. Okazała się ona na tyle groźna, że Ministerstwo Finansów już pod koniec września wydało publiczne ostrzeżenie w tej sprawie.

Fundamentem nadużycia jest sprzedaż kilku towarów w zestawie po promocyjnej cenie. To powszechna praktyka w handlu detalicznym. Kupując kilka produktów w jednym zestawie, konsument płaci mniej, niż gdyby zapłacił za każdy z osobna. Ale cwańsi sprzedawcy postanowili na tym dodatkowo zyskać. Działa to wtedy, gdy poszczególne produkty są opodatkowane różnymi stawkami VAT. Na przykład w zestawie kanapka-frytki-cola kanapka i frytki są opodatkowane 8-proc. stawką, a cola – 23-proc. Przekręt polega na sztucznym zawyżeniu cen dwóch pierwszych składników zestawu i drastycznym zaniżeniu ceny coli. Po to, żeby zmniejszyć daninę należną fiskusowi. Bo 23 proc. od np. 1 gr to dużo mniej niż od np. 6 zł.

Przekręt na „obce blachy”

Luis Hamilton, mistrz świata w wyścigach Formuły 1, stał się jednym z bohaterów najnowszej afery podatkowej nazwanej przez prasę Paradise Papers po tym, jak okazało się, że uniknął zapłacenia ponad 3 mln funtów VAT dzięki serii operacji, których przedmiotem był jego odrzutowiec wart 16 mln funtów. Schemat optymalizacji opublikowała BBC. Zwrot VAT był możliwy dzięki temu, że kupujący – firma Hamiltona zarejestrowana na Brytyjskich Wyspach Dziewiczych – oddała samolot w leasing innej spółce, specjalnie w tym celu założonej na wyspie Man. I choć wyspa Man nie należy do UE, to jest terytorium zależnym Wielkiej Brytanii. VAT-u nie odprowadzono, bo zakwalifikowano to jako wewnątrzwspólnotową dostawę (ze stawką zero procent).

Sprawa Hamiltona do złudzenia przypomina proceder rejestrowania luksusowych samochodów przez specjalnie w tym celu zakładane firmy zamożnych Polaków w Czechach i na Słowacji. Prasa pisała o tym już w 2015 r. Zakup luksusowego auta przez czeską firmę, zarejestrowanie go tam i używanie w Polsce było opłacalne ze względu na uniknięcie bardzo wysokiej akcyzy. Dla aut o pojemności silnika ponad 2 litry trzeba płacić 18,6 proc. podatku od wartości. Dla takich samochodów jak ferrari czy bentley gra była więc warta świeczki, bo można było zaoszczędzić nawet jedną piątą ceny.

– Dziś ten sposób optymalizacji podatkowej – dość prymitywnej – stracił na popularności. Ci, których byłoby na to stać, trochę się jednak wystraszyli po tym, jak oficjalnie napiętnowało tę metodę Ministerstwo Finansów – mówi Radosław Piekarz, doradca podatkowy z kancelarii A&RT.

Magazyn dla firmy

Dużo popularniejsza jest kolejna metoda, której celem jest jak wyciąganie pieniędzy z własnej firmy. W zasadzie na posiadaniu przedsiębiorstwa można zarabiać w różny sposób. Na przykład zatrudnić się w nim jako prezes zarządu i pobierać pensję. Albo pobierać dywidendę z zysków. Obie metody mają tę wadę, że stawka podatku dochodowego od wynagrodzeń to 18 proc. lub – co bardziej prawdopodobne w przypadku prezesowania – 32 proc., a dywidenda obłożona jest podatkiem 19-proc.

Jest jednak sposób, który pozwala zmniejszyć to obciążenie o więcej niż połowę. Wystarczy, że właściciel firmy jest jednocześnie właścicielem nieruchomości, z których ona korzysta. Mówiąc inaczej, magazyn czy biuro może on wynajmować własnej firmie i tak uzyskiwać dochód. Korzyść jest podwójna. Pierwsza korzyść: w firmie pojawi się koszt. Wydatki na najem sprawiają, że dochód do opodatkowania CIT-em jest mniejszy, a więc sam podatek również. Druga korzyść: dochód z najmu, jaki uzyskuje właściciel, jest obłożony 8,5-proc. stawką. A to dużo mniej niż 19 proc. od dywidendy.

– To dość często spotykany mechanizm. Aczkolwiek to też się niebawem skończy, gdy w życie wejdzie nowelizacja ustaw podatkowych. Tam wprowadzono limit: niższą 8,5-proc. stawkę będzie można stosować przy przychodach z najmu do 100 tys. zł rocznie. Powyżej trzeba będzie rozliczać się już według normalnej skali PIT lub 19-proc. PIT liniowego, jeśli ktoś prowadzi działalność gospodarczą i stosuje ten sposób – mówi Radosław Piekarz.

Zamiast dokapitalizować, pożycz

W ogóle sztuczne zaniżanie zysków w firmie, a przez to i należnego podatku, to zmora, z jaką fiskus intensywnie próbuje sobie poradzić. Ostatnia jego próba to wydzielenie w dochodach firmy zysków kapitałowych. Do tej pory w podatku od dochodów firm – czyli CIT – nie dzielono tych dochodów ze względu na ich rodzaj. Inaczej jest w PIT, gdzie można zarabiać np. na etacie i na giełdzie. Oba źródła są rozliczane osobno, np. stratami z inwestycji w akcje nie można pomniejszyć dochodów z zatrudnienia, by w efekcie zapłacić mniejszy podatek. Natomiast w CIT można mieć dochód ze swojej podstawowej działalności, ale jednocześnie dużą stratę na np. działalności finansowej. Sumuje się to ze sobą i dopiero od ostatecznego wyniku nalicza się podatek. Może być więc tak, że firma wypracowuje duże zyski dzięki produkcji, ale łatwo je pomniejsza, np. spłatami pożyczek, które zaciągnęła. Oddzielenie dochodów kapitałowych skutecznie może zamknąć drogę do takiej właśnie formy obniżania podatku przez cienką kapitalizację.

Jak to działa? Wyobraź sobie, że twoja firma ma spółkę córkę. I tę spółkę trzeba wyposażyć w kapitał, by mogła działać. Może ona np. wyemitować akcje, które twoja firma może objąć za gotówkę. Ale braki kapitałowe to też świetna okazja do tego, by uszczknąć nieco z tego, co się należy fiskusowi. Nie zwiększasz więc kapitałów w spółce córce, a udzielasz jej kredytu. Albo zamiast akcji emituje ona obligacje, które kupuje twoja firma matka. W spółce córce powstaje koszt, trzeba przecież spłacać odsetki od zaciągniętych pożyczek, co zmniejsza dochód do opodatkowania.

Kupię spółkę ze stratą

O ile finansowanie spółki córki pożyczkami nie jest nielegalne (choć obwarowane wieloma przepisami), o tyle rozpuszczanie zysków własnego przedsiębiorstwa w przejętej w tym celu firmie ze stratą – co najmniej nieuczciwe.

Sposób na „spółkę ze stratą” sprowadza się do zakupu firmy ze stratą przez właściciela zyskownego przedsiębiorstwa. Nowo zakupiona spółka przejmuje dochodową firmę. I w tym właśnie momencie dochodzi do roztopienia zysków przejmowanego przedsiębiorstwa w stratach firmy przejmującej. Jeśli była ona dostatecznie duża, to można uzyskać efekt tarczy podatkowej na następne kilka lat. Bo stratę można rozliczać przez 5 kolejnych lat.

Doradcy spierają się, czy taka transakcja to jeszcze legalna optymalizacja podatkowa, czy raczej już przekręt. Na skali legalności jest ona zapewne bliżej uczciwych operacji niż sprzedaż kosztów – czyli handlu pustymi fakturami, dokumentującymi fikcyjne transakcje. Przy sprzedaży kosztów od razu widać, że to nielegalne, bo przecież żadnej sprzedaży towaru lub usługi nie było, wszystko jest papierowe. Ale zakup spółki, która ma straty finansowe, nie jest zabroniony. Pytanie tylko o sens ekonomiczny zakupu takiej spółki. Jedynym powodem ekonomicznym jest obniżenie podatków. I można ścigać to na podstawie obowiązującego w Polsce prawa.

Metoda „na obcokrajowca”

Jeśli kupowanie spółek ze stratą jest moralnie wątpliwe, to utylizacja przedsiębiorstw w celu uniknięcia kontroli podatkowej jest moralnie naganna. Utylizacja ma na celu skuteczne zablokowanie kontroli podatkowej. Jak mówi Radosław Piekarz, trudno jest skontrolować coś, czego nie ma.

Po ten sposób sięgają na ogół ci, którym powinęła się noga w biznesie i nie mają z czego zapłacić podatków. Albo tacy, którzy ich płacić nie chcą. To jeden z tych bezczelnych sposobów unikania danin. Polega na tym, że podatnik w pełni świadomie nie odprowadza należności do urzędu skarbowego, co jest oczywiście przestępstwem karnoskarbowym. Ale żeby to przestępstwo wykryć, do firmy musi zapukać kontroler Krajowej Administracji Skarbowej.

Tymczasem na rynku pojawili się specjaliści od „znikania” takich spółek. Jak się to robi? Firmę z podatkową zaległością kupuje cudzoziemiec. Przejmuje on wszystkie udziały, firma dostaje nowy zarząd. Nabywca w Polsce nie mieszka, nie da się go odnaleźć. Nie ma więc kogo skontrolować. Metoda przypomina trochę sposób „na słupa”, gdzie firmy są rejestrowane na przypadkowe, wynajęte w tym celu osoby, od których trudno cokolwiek wyegzekwować. Ale jest bardziej perfidna. I skuteczna, jeśli firmę uda się zutylizować, zanim fiskus się połapie. Potem znikają dokumenty, a zarządu nie sposób znaleźć. Nasz rozmówca zwraca uwagę, że co prawda jest przepis, który mówi, że za długi firmy odpowiadają ci, którzy byli w jej zarządzie w czasie, gdy one powstały. Ale żeby wykazać długi podatkowe, trzeba najpierw skontrolować podatnika, którego już nie można znaleźć. I koło się zamyka.

Liniowy dla milionera

Z ostatnich metod zmniejszania sobie podatków warto wspomnieć o jeszcze jednej, w pełni legalnej, o której dyskusja rozgorzała po raz kolejny przy okazji najnowszego rządowego pomysłu, czyli planów zniesienia limitu 30-krotności. Zgodnie z prawem jeśli ktoś w ciągu roku zarobi więcej niż 30-krotność średniej pensji, wówczas przestaje płacić składki na ZUS. Likwidacja tego limitu może spowodować, że dobrze opłacani specjaliści dziś zatrudnieni na etatach uciekną w samozatrudnienie i zaczną się rozliczać według liniowej 19-proc. stawki PIT.

To właśnie liniowy PIT jest dobrą metodą na obniżenie swoich zobowiązań wobec fiskusa. Najbogatsi bardzo chętnie korzystają z tej formuły. Ponad 80 proc. osób, które uzyskały w 2016 r. dochód powyżej miliona złotych, swoje podatki rozliczyło właśnie w ten sposób. Gdyby pracowały na etatach, musiałyby od większości swoich dochodów zapłacić 32-proc. PIT. A tak mają nie tylko niższą stawkę, lecz też ryczałtowy ZUS.

Czy takie preferencyjne opodatkowanie to też robienie w konia ministra finansów? – Tak, z tym że w tym przypadku to system stworzony przez państwo generuje problem. To państwo nie chce zmienić przepisów o ozusowaniu działalności gospodarczej, które jest preferencyjne w stosunku do zatrudnienia na etacie. Likwidacja 30-krotności tylko pogłębi ten problem – uważa Radosław Piekarz.

Ucieczka w samozatrudnienie to właśnie przykłady podatkowej dziury, przez którą budżet traci, powstaje niespójność w systemie, a mimo to nie ma politycznej woli, żeby problem rozwiązać. Ostatnią taką okazją były prace nad podatkiem jednolitym, który miał połączyć wszystkie daniny w jedną i przy okazji uporządkować sprawę opodatkowania jednoosobowej działalności gospodarczej. Ale projekt trafił na półkę z innymi świetnymi pomysłami, które nigdy nie zostaną zrealizowane. |

http://forsal.pl/gospodarka/polityka/art.....vat-u.html

_________________ Dzieje się krzywda dokonywana przez jednych na drugich.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 00:26, 07 Gru '17

Temat postu: Wysłany: 00:26, 07 Gru '17

Temat postu: |

|

|

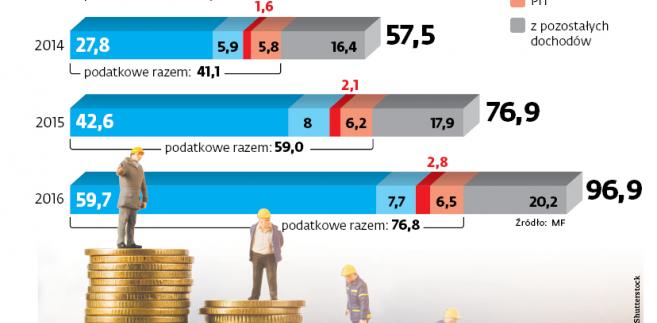

| Cytat: | Podatkowe uszczelki. Resort finansów już wie, jak wyłapywać lewe koszty 6 grudnia 2017 Dziennik Gazeta Prawna

Zaległości budżetu państwa źródło: Dziennik Gazeta Prawna Zaległości budżetu państwa źródło: Dziennik Gazeta Prawna

Projekt przepisów, który umożliwi fiskusowi kupowanie pustych faktur, jest gotowy. Z nowego prawa urzędnicy skorzystają zapewne dopiero w drugiej połowie roku.

O pomyśle resortu finansów pisaliśmy już we wrześniu. MF chce, by służby skarbowe mogły kupować puste faktury – takie, które dokumentują fikcyjne transakcje – dzięki czemu mogłyby sprawdzać, kto korzysta z usług dostawców kosztów i oszukuje na podatkach.

Filip Świtała, dyrektor departamentu systemu podatkowego MF, mówi, że wstępny projekt przepisów, które umożliwiałyby taki zakup, jest już gotowy. Ale jeszcze jest w trakcie konsultacji wewnątrz ministerstwa.

– Musimy go przedyskutować w ramach resortu, następnie odbędą się konsultacje międzyresortowe, a później publiczne – mówi Świtała.

Kiedy fiskus miałby korzystać z nowego instrumentu? Biorąc pod uwagę stopień zaawansowania prac, jego uruchomienie nie nastąpi szybko. Prawdopodobnie dopiero w II połowie przyszłego roku. Jeden z problemów, jakie trzeba rozwiązać, to określenie warunków, w jakich można by go używać.

Z pozoru kupowanie pustych faktur przypomina zakup kontrolowany, który Krajowa Administracja Skarbowa może stosować już dziś. Z tym że tego ostatniego można używać w jasno zdefiniowanych rodzajach przestępstw, gdzie straty fiskusa są wysokie. Na przykład przy wprowadzeniu do obrotu towarów bez zapłacenia akcyzy, jeśli szkoda fiskusa przekracza 50-krotność minimalnej pensji (dziś to 100 tys. zł). I na każdy taki zakup musi się zgodzić prokurator generalny po zapoznaniu się z materiałami prowadzonego śledztwa.

– To nie będzie zakup kontrolowany. To, co chcemy wprowadzić, ma na celu sprawdzenie, czy firmy odpowiednio raportują swoje podatki. Jeśli ktoś kłamie, udaje transakcje, których nie wykonał, popełnia przestępstwo. I z myślą o takich osobach szykujemy to rozwiązanie. Ale co do zasady wychodzimy z założenia, że większość podatników jest uczciwa – mówi dyrektor Świtała.

To nie wystawca takiej faktury miałby być głównym celem, lecz kupujący – który na jej podstawie nie tylko obniża sobie VAT należny, ale też wykazuje dodatkowy koszt, dzięki któremu zmniejsza podatek dochodowy. Znając osobę wystawiającą takie puste faktury, można bowiem dojść do ich odbiorców. Możliwość kupowania kosztów przez fiskusa ma więc działać odstraszająco.

Kupowanie pustych faktur ma być uzupełnieniem innych działań uszczelniających w VAT, których realizacja jest bardziej zaawansowana. W przyszłym roku jednolity plik kontrolny VAT będą składali już wszyscy podatnicy, którzy rozliczają ten podatek. Choć Centralny Rejestr Faktur nie powstanie jako specjalna baza, to upowszechnienie JPK da skarbówce dostęp do danych o podobnym zakresie. W ramach JPK raportowanie miało dotyczyć także paragonów, ale na razie brakuje szczegółów projektu i trudno wskazać, kiedy miałby wystartować.

W przyszłym roku ma zacząć też działać sztandarowy pomysł resortu finansów, czyli mechanizm podzielonej płatności w VAT. Split payment na początek będzie dobrowolny i zdaniem MF firmy będą się do niego stopniowo przekonywały, dlatego widoczne wpływy do kasy państwa zacznie przynosić dopiero od 2019 r. Fiskus liczy, że w ciągu dekady poprawi dochody z VAT o ponad 80 mld zł. Mechanizm miał wystartować 1 kwietnia, ale na wniosek banków termin zostanie przesunięty na 1 lipca. Taką poprawkę do ustawy zgłosił wczoraj senator PiS Grzegorz Bierecki.

Na liście podatkowych uszczelek, nad którymi pracuje MF, jest jeszcze jeden pomysł. To mandatory disclosure, czyli obowiązkowe raportowanie schematów podatkowych, które mogą służyć do optymalizacji. Dwa tygodnie temu resort finansów zakończył konsultacje publiczne na ten temat.

– To jest projekt zapoczątkowany przez OECD, podchwyciła go Komisja Europejska. Przedstawiliśmy publicznie kilka wariantów do oceny, teraz w wyniku konsultacji zmodyfikujemy nasz projekt i skierujemy go na ścieżkę legislacyjną – mówi Filip Świtała. I dodaje, że chodzi o to, aby jeśli ktoś wymyśli schemat podatkowy i sprzedaje go klientowi, najpierw zgłosił się do MF i o tym poinformował.

Dużym projektem jest też walka z cenami transferowymi. MF zaczął zarzucać sieć na unikających płacenia podatków w ten sposób już w ubiegłym roku i pierwsze sukcesy może na swoim koncie zapisać. W 2016 r. organy skarbowe w postępowaniach dotyczących cen transferowych doszacowały dochód w firmach na ponad 650 mln zł i wymierzyły podatek wartości 166 mln zł. To trzyipółkrotnie wyższe doszacowanie niż za trzy poprzednie lata i 7-krotnie wyższy podatek, jaki powinni zapłacić przedsiębiorcy za stosowanie – według fiskusa – nierynkowych cen. W przypadku optymalizacji i cen transferowych postępowania kontrolne zmniejszyły też stratę firm o 2,8 mld zł, wobec 93,3 mln zł w 2015 r. Na tle poprzednich lat statystyki robią wrażenie. W walce z agresywnymi optymalizacjami MF zamierza wytaczać coraz potężniejsze działa. Szkoli urzędników pod kątem cen transferowych, powołano też departament, który odpowiada za ten obszar. Doradcy podatkowi są co chwila informowani, co skarbówka będzie traktowała jako unikanie płacenia podatków, i ostrzegani, aby takich schematów nie oferować przedsiębiorcom. |

http://forsal.pl/gospodarka/finanse-publ.....oszty.html

_________________ Dzieje się krzywda dokonywana przez jednych na drugich.

|

|

|

Powrót do góry

|

|

|

|

|

Nie możesz pisać nowych tematów

Nie możesz odpowiadać w tematach

Nie możesz zmieniać swoich postów

Nie możesz usuwać swoich postów

Nie możesz głosować w ankietach

Nie możesz moderować swoich tematów

|

|