|

|

| Czy, majac mozliwosc ulokowania pieniedzy w raju podatkowym, zrobisz to??? |

| tak |

|

93% |

[ 14 ] |

| nie |

|

6% |

[ 1 ] |

|

| Wszystkich Głosów : 15 |

|

|

Autor

|

Wiadomość |

pete

Dołączył: 26 Sty 2008

Posty: 84

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 16:29, 23 Lut '08

Temat postu: raje podatkowe-wałki w służbie naszym dochodom Wysłany: 16:29, 23 Lut '08

Temat postu: raje podatkowe-wałki w służbie naszym dochodom |

|

|

|

|

|

Powrót do góry

|

|

|

Voltar

Dołączył: 29 Sie 2006

Posty: 5408

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 17:51, 23 Lut '08

Temat postu: Wysłany: 17:51, 23 Lut '08

Temat postu: |

|

|

nie widzę Watykanu

Dałeś dwa takie same linki, poza ty co to oznacza że dany kraj jest "szkodliwym rajem podatkowym" ? jakie tam są stawki? jakie przepisy? tak to możemy sobie tylko gdybać

|

|

|

Powrót do góry

|

|

|

gnosis

Dołączył: 04 Gru 2006

Posty: 1428

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 18:07, 23 Lut '08

Temat postu: Wysłany: 18:07, 23 Lut '08

Temat postu: |

|

|

|

Ale to trzeba mieć pokażną sumę.

_________________

...czasami po prostu lepsza od prawdy jest wiara w coś....

ludzie muszą zostać nagrodzeni za trwanie przy wierze inaczej rozlecą się w pył

|

|

|

Powrót do góry

|

|

|

Spektrometr

Dołączył: 16 Lis 2007

Posty: 132

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 18:38, 23 Lut '08

Temat postu: Wysłany: 18:38, 23 Lut '08

Temat postu: |

|

|

|

|

|

Powrót do góry

|

|

|

Voltar

Dołączył: 29 Sie 2006

Posty: 5408

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 19:11, 23 Lut '08

Temat postu: Wysłany: 19:11, 23 Lut '08

Temat postu: |

|

|

Ja mam co roku zwrot bez uciekania się rajów podatkowych.

Nie zapomnijcie odliczyć sobie netu przy wypełnianiu PITu

|

|

|

Powrót do góry

|

|

|

pete

Dołączył: 26 Sty 2008

Posty: 84

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 19:20, 23 Lut '08

Temat postu: Wysłany: 19:20, 23 Lut '08

Temat postu: |

|

|

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 00:29, 07 Mar '16

Temat postu: Wysłany: 00:29, 07 Mar '16

Temat postu: |

|

|

| Cytat: | RAJ PODATKOWY ZA MIEDZĄ. SŁOWACJA NOWYM CELEM POLSKICH PRZEDSIĘBIORCÓW 04 Mar 2016 Agencja Informacyjna Newseria

Rośnie liczba firm pośredniczących w założeniu biznesu lub zatrudnianiu na Słowacji. Powodem są niższe stawki ubezpieczeniowe i niższy VAT u naszych południowych sąsiadów. Warunki są atrakcyjne zwłaszcza dla branży transportowej.

– Raje podatkowe są bardzo cenną i potrzebną instytucją. Trzeba pamiętać o tym, że kiedy u nas rosną składki na ubezpieczenie społeczne, a także ogólne koszty prowadzenia działalności gospodarczej, raj podatkowy jest ciekawą alternatywą dla prowadzenia działalności gospodarczej w Polsce – mówi agencji informacyjnej Newseria Inwestor Michał Jurczak, adwokat ze spółki konsultingowej WFY Group. – Oprócz tych tradycyjnych i dobrze znanych, jak chociażby Luksemburg czy wyspy na kanale La Manche, warto także wspomnieć o kraju, który jest blisko, czyli Słowacji.

Największą zmorą polskich przedsiębiorców są składki na ubezpieczenia. W przypadku umowy o pracę poza wynagrodzeniem brutto płaconym pracownikowi, pracodawca odprowadza jeszcze ok. 20 proc. tej kwoty tytułem składek. Od początku tego roku przedsiębiorcy muszą też płacić składki emerytalne od umów-zlecenia oraz składki na ubezpieczenie zdrowotne do wysokości pensji minimalnej.

Ponadto mimo lat zapewnień o wprowadzeniu „jednego okienka” i innych udogodnień dla przedsiębiorców, polscy biznesmeni wciąż skarżą się nie tylko na nadmierny fiskalizm państwa, lecz także na nieprzychylność urzędników.

– Prawodawstwo słowackie w przeciwieństwie do polskiego przewiduje szereg udogodnień dla przedsiębiorców. W szczególności należy wspomnieć o tym, że mamy tam niższe podatki – wskazuje Jurczak. – Podstawowa stawka podatku VAT wynosi tam 20 proc., podczas gdy w Polsce jest to 23 proc. Ponadto mamy także niższe stawki podatku dochodowego zarówno od osób fizycznych, jak i od osób prawnych. Także z uwagi na rozbudowany system ulg dla przedsiębiorców możemy powiedzieć, że realne obciążenie z tytułu podatków dochodowych jest dużo niższe niż w Polsce.

W Polsce podatek dochodowy w zależności od wysokości dochodu wynosi 18 lub 32 proc. Na Słowacji natomiast odpowiednio 19 i 25 proc. (wyższa stawka dotyczy zarabiających powyżej 3300 euro miesięcznie, czyli ok. 1 proc. osób).

Natomiast podatek VAT jest znacząco niższy, bo wynosi 20 proc., a nie jak w Polsce – 23 proc. Niższe stawki w Unii Europejskiej obowiązują tylko w Luksemburgu (15 proc.), na Malcie (18 proc.) oraz na Cyprze i w Niemczech (19 proc.)

– Prowadzenie działalności gospodarczej na Słowacji wydaje się być szczególnie atrakcyjne dla firm z branży transportowej. Należy pamiętać, że po pierwsze na Słowacji nie mamy akcyzy od środków transportu, po drugie, nie ma także podatku od środków transportu, a po trzecie, VAT od nabycia pojazdu można w całości wliczyć w koszty. Nie ma obowiązku prowadzenia kosztochłonnej i czasochłonnej ewidencji przebiegu pojazdów – komentuje Jurczak.

Na Słowacji od zakupu samochodu oraz paliwa do niego można odliczyć pełną kwotę VAT. Ponadto także amortyzacja odliczana jest od całego kosztu zakupu. Tymczasem w Polsce przepisy pozwalają na odliczenie 50 proc. od aut wykorzystywanych zarówno do działalności gospodarczej, jak i do prywatnej, a polski rząd wystąpił do Komisji Europejskiej o zgodę na przedłużenie tego przepisu do końca 2019 r.

Jurczak dodaje, że Słowacja nie stosuje podatku od środków transportu. Z szacunków wynika, że firma transportowa dysponująca setką TIR-ów może rocznie zaoszczędzić nawet 300 tys. złotych, jeśli przeniesie biznes na Słowację.

Dodatkowym argumentem są różnice w odpowiedzialności cywilnej członków zarządu.

– W Polsce mamy bardzo surową odpowiedzialność członków zarządu przewidzianą w art. 299 Kodeksu spółek handlowych, a także art. 116 ordynacji podatkowej. Ogólnie członek zarządu odpowiada całym swoim majątkiem za zobowiązania spółki, podczas gdy na Słowacji członek zarządu co do zasady nie ponosi odpowiedzialności za zobowiązania spółki tak cywilne, jak i podatkowe – mówi Michał Jurczak. – Można przypisać tę odpowiedzialność jedynie w sytuacji, kiedy udowodnimy mu, że zobowiązania powstały z winy umyślnej – dodaje. |

http://warszawskagazeta.pl/gospodarka/it.....siebiorcow

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 07:24, 07 Mar '16

Temat postu: Wysłany: 07:24, 07 Mar '16

Temat postu: |

|

|

|

Do Słowacji przenoszą się frajerzy. Jest jeden kraj gdzie koszt podatku na cały rok wynosi 100 USD. A składkę ZUS to się rozwiązuje za pomocą spółki prawa handlowego. Tam zarząd nie musi otrzymywać żadnego wynagrodzenia oficjalnie...

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 11:18, 07 Mar '16

Temat postu: Wysłany: 11:18, 07 Mar '16

Temat postu: |

|

|

| FortyNiner napisał: | | Do Słowacji przenoszą się frajerzy. Jest jeden kraj gdzie koszt podatku na cały rok wynosi 100 USD. A składkę ZUS to się rozwiązuje za pomocą spółki prawa handlowego. Tam zarząd nie musi otrzymywać żadnego wynagrodzenia oficjalnie... |

Czy mając siedzibę w tym raju podatkowym uzyskasz zezwolenie zagraniczne na wykonywanie międzynarodowego transportu drogowego?

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 11:50, 07 Mar '16

Temat postu: Wysłany: 11:50, 07 Mar '16

Temat postu: |

|

|

|

Widzę, że nie bardzo rozumiesz o co chodzi z rajami podatkowymi. Firmę w raju podatkowym zakłada się po to, żeby z raju podatkowego słać fakturki do siebie, żeby robić fikcyjny koszt...

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 12:54, 07 Mar '16

Temat postu: Wysłany: 12:54, 07 Mar '16

Temat postu: |

|

|

| FortyNiner napisał: | | Widzę, że nie bardzo rozumiesz o co chodzi z rajami podatkowymi. Firmę w raju podatkowym zakłada się po to, żeby z raju podatkowego słać fakturki do siebie, żeby robić fikcyjny koszt... |

To nie jest konkurencja dla legalnej optymalizacji podatkowej np. dla podmiotu z siedzibą w Słowacji.

| Cytat: |

Klauzula unikania opodatkowania – projekt 1 marca 2016 przez lex-admin

W końcu grudnia 2015 r. udostępniono projekt zmian do ustawy do Ordynacji Podatkowej oraz niektórych innych ustaw z dnia 30 grudnia 2015 r. wprowadzający ponownie do polskiego prawa podatkowego klauzulę unikania opodatkowania. Klauzula unikania opodatkowania ma prowadzić do uszczelnienia systemu podatkowego oraz ograniczenia możliwości optymalizacji podatkowych.

Projekt ten jest obecnie fazie konsultacji, aczkolwiek planowane jest szybkie prowadzenie go w życie.

Klauzula unikania opodatkowawania – jaka jest obecna propozycja

Klauzula unikania opodatkowania obecnie skonstruowana jest w sposób bardzo szeroki. Podstawowe regulacje w tym temacie poniżej:

„Art. 119a. § 1.Czynność dokonana przede wszystkim w celu osiągnięcia korzyści podatkowej, sprzecznej w danych okolicznościach z przedmiotem i celem ustawy podatkowej, nie skutkuje osiągnięciem korzyści podatkowej, jeśli sposób działania był sztuczny (unikanie opodatkowania).

2. W sytuacji określonej w § 1 skutki podatkowe czynności określa się na podstawie takiego stanu rzeczy, jaki mógłby zaistnieć, gdyby dokonano czynności odpowiedniej. Za odpowiednią uznaje się czynność, której podmiot mógłby w danych okolicznościach dokonać, jeżeli działałby rozsądnie i kierował się zgodnymi z prawem celami innymi niż osiągnięcie korzyści podatkowej sprzecznej z przedmiotem i celem ustawy podatkowej. Jeżeli w toku postępowania strona wskaże czynność odpowiednią, skutki podatkowe określa się na podstawie takiego stanu rzeczy, jaki zaistniałby, gdyby dokonano tej właśnie czynności.

3. Przepis § 2 nie ma zastosowania, jeżeli okoliczności wskazują, że osiągnięcie korzyści podatkowej było jedynym celem dokonania czynności, o której mowa w § 1. W takiej sytuacji skutki podatkowe określa się na podstawie takiego stanu rzeczy, jaki zaistniałby, gdyby czynności nie dokonano.

Art. 119b. § 1. Przepisu art. 119a nie stosuje się:

1) jeśli korzyść podatkowa lub suma korzyści osiągniętych przez podmiot z tytułu jednej czynności lub zespołu czynności, o których mowa w art. 119a § 4, nie przekracza w okresie rozliczeniowym 100 000 zł, lub

2) do podmiotu, który uzyskał opinię zabezpieczającą dotyczącą czynności – w zakresie objętym opinią, do dnia uchylenia lub zmiany opinii zabezpieczającej, lub

3) do podmiotu, którego wniosek o wydanie o pinii zabezpieczającej nie został załatwiony w terminie, o którym mowa w art. 119zc – w zakresie objętym wnioskiem, z zastrzeżeniem § 4, lub

4) do podatku od towarów i usług, opłat i niepodatkowych należności podatkowych.

2. W przypadku czynności dokonywanych przez ten sam podmiot lub pomiędzy tymi samymi podmiotami wysokość korzyści podatkowych, o których mowa w § 1 pkt 1, oblicza się sumując korzyści podatkowe wynikające z tych czynności.

3.Przepis § 1 pkt 2 dotyczy czynności dokonanej do dnia doręczenia podatnikowi uchylenia lub zmiany opinii zabezpieczającej.

4.Przepis § 1 pkt 3 dotyczy czynności objętej wnioskiem i dokonanej w okresie od dnia upływu terminu, o którym mowa w art. 119zc, do dnia załatwienia wniosku.

5. Przepis § 4 stosuje się odpowiednio do zespołu powiązanych ze sobą czynności, objętych wnioskiem, jeżeli wszystkie czynności lub co najmniej pierwsza z nich zostały dokonane w okresie, o którym mowa w § 4.

Art. 119c. § 1. Sposób działania uznaje się za sztuczny, jeśli na podstawie istniejących okoliczności należy przyjąć, że nie zostałby zastosowany przez podmiot działający rozsądnie i kierujący się zgodnymi z prawem celami innymi niż osiągnięcie korzyści podatkowej sprzecznej z przedmiotem i celem ustawy podatkowej.

2. Przy ocenie, czy sposób działania był sztuczny, należy wziąć pod uwagę w szczególności występowanie:

1) nieuzasadnionego dzielenia operacji;

2) angażowania podmiotów pośredniczących mimo braku uzasadnienia gospodarczego;

3) elementów prowadzących do uzyskania stanu identycznego lub zbliżonego do stanu wyjściowego;

4) elementów wzajemnie się znoszących lub kompensujących;

5) ryzyka gospodarczego przewyższającego spodziewane korzyści inne niż podatkowe w takim stopniu, iż należy uznać, że rozsądnie działający podmiot nie wybrałby tego sposobu działania.

Art. 119d. Czynność uznaje się za podjętą przede wszystkim w celu osiągnięcia korzyści podatkowej, gdy pozostałe cele czynności, wskazane przez podatnika, należy uznać za mało istotne.

Art. 119e. Korzyścią podatkową w rozumieniu przepisów niniejszego rozdziału jest:

1) niepowstanie zobowiązania podatkowego, odsunięcie w czasie powstania zobowiązania podatkowego lub obniżenie jego wysokości,

2) powstanie nadpłaty lub prawa do zwrotu podatku albo podwyższenie kwoty nadpłaty lub zwrotu podatku.

Art. 119f. W rozumieniu niniejszego rozdziału czynność oznacza także zespół powiązanych ze sobą czynności, dokonanych przez te same bądź różne podmioty”.

Pełny tekst propozycji ustawy dostępny pod tym linkiem: http://www.radapodatkowa.pl/pl/a/Nowy-pr.....odatkowego

Klauzula unikania opodatkowania – praktyczne przykłady zastosowania

Z uzasadnienia projektu wynikają także przykłady takich operacji, które spełniać będą wymogi klauzuli unikania opodatkowania.

- planowanie podatkowe z wykorzystaniem instrumentów hybrydowych, tj. wykorzystywanie odmiennego traktowania danych kategorii dochodów lub podmiotowości podatkowej przez prawo wewnętrzne dwóch lub większej ilości państw. Konflikty kwalifikacji wykorzystywane są w agresywnym planowaniu podatkowym w celu uzyskania efektu podwójnego nieopodatkowania danych kategorii dochodu, przy czym tworzone są sztuczne struktury podmiotowe zaangażowane w transakcję;

- wykorzystywanie przepisów umownych w celu obniżenia podstawy opodatkowania w danym kraju, przy wykorzystaniu tzw. „zakładu” – funkcjonującego dla celów stosowania umów o unikaniu podwójnego opodatkowania oraz możliwość tworzenia podmiotów transparentnych podatkowo. Zakład taki (lub spółka transparentna) tworzony jest na terytorium drugiego państwa, wyłącznie dla celów korzystniejszej podatkowo obsługi transakcji między dwoma podmiotami krajowymi. Struktury planowania podatkowego wykorzystują tutaj jednocześnie specyficzne postanowienia prawa wewnętrznego państwa położenia zakładu oraz przepisy umów podatkowych;

- wykorzystanie trustów – instytucji wywodzącej się z tradycji prawnej common law w celu ucieczki przed opodatkowaniem. Umowa trustu zakłada przekazanie własności majątku właściciela na rzecz instytucji powierniczej, która sprawuje nad nim zarząd oraz dokonuje rozporządzeń z majątku na rzecz beneficjenta;

- wykorzystanie podmiotów tworzonych w tzw. rajach podatkowych w celu sztucznego transferu dochodu, skutkującego zmniejszeniem podstawy opodatkowania w Polsce. Elementem struktury często jest wyposażenie takiego podmiotu w prawa autorskie do utworów, znaków towarowych czy know-how;

- struktury tworzone przez najlepiej zarabiających sportowców i artystów, którzy poprzez tworzenie wielonarodowych konstrukcji podmiotowych oraz np. wyposażenie części podmiotów w prawa wizerunkowe, unikają obowiązku płacenia podatków zarówno w państwie rezydencji, jak i wykonywania działalności sportowej lub artystycznej;

- wykorzystanie zagranicznych fundacji, tworzonych i działających wyłącznie na rzecz pojedynczego beneficjenta (założyciela) w celu uniknięcia opodatkowania dochodów osobistych w kraju rezydencji;

- konstrukcje z wykorzystaniem sztucznych podmiotów holdingowych (np. podmiotów cypryjskich, słowackich czy luksemburskich), polegające na umieszczeniu takiego podmiotu pomiędzy polską spółką a jej właścicielem za granicą, w celu obniżenia (lub uniknięcia) opodatkowania dywidend uzyskiwanych przez osoby fizyczne w Polsce. Struktury agresywnego planowania podatkowego korzystają w tym przypadku z zestawienia regulacji dyrektyw unijnych implementowanych w polskim prawie wewnętrznym, rozwiązań o znamionach szkodliwej konkurencji podatkowej funkcjonujących w prawie wewnętrznym innych państw oraz szkodliwych zapisów zamieszczonych w polskich umowach o unikaniu podwójnego opodatkowania na początku lat 90tych (klauzule tax sparing, czy też niespotykane nigdzie w światowej praktyce traktatowej zastosowanie metody wyłączenia z progresją w odniesieniu do dochodów pasywnych);

- wykorzystanie instrumentów dłużnych w agresywnym planowaniu podatkowym, np. umowy o zakup długoterminowych (np. 20 letnich) obligacji „QDS” emitowanych w Singapurze i zakupowanych przez polskich podatników, przewidujące jednocześnie wypłatę odsetek za cały 20 letni okres umowny „z góry”, oraz możliwość natychmiastowego, przedterminowego wykupu obligacji. Szkodliwe – z punktu widzenia interesów polskiego budżetu – zapisy umowy podatkowej z 1994 r. umożliwiały wygenerowanie przez polskiego podatnika wysokich kosztów podatkowych w podatku dochodowym od osób prawnych przy jednoczesnym zwolnieniu z opodatkowania dochodu odsetkowego związanego z obligacjami.

Generalnie w zacytowanych wyżej przepisach – opierając się na treści uzasadnienia projektu – zwraca się uwagę na kwestię sztuczności transakcji oraz działanie przede wszystkim w celu osiągnięcia korzyści podatkowej, jeśli taka korzyść byłaby w danych okolicznościach sprzeczna z przedmiotem i celem ustawy podatkowej.

W uzasadnieniu znajduje się również teza, zgodnie z którą ustawa ma wejść w życie w terminie 14 dni od daty ogłoszenia. „W tym czasie podatnik powinien zaprzestać stosować sztucznego działania, które obecnie wykorzystuje do unikania opodatkowania. (…) Trudno uznawać w tej sytuacji istnienie „prawa nabytego” do kontynuowania unikania opodatkowania pod rządami nowej ustawy tylko dlatego, że wcześniej zostały wykreowane sztuczne mechanizmy działania (…)”.

Zaznaczyć należy, że istotna część pojęć zawartych w projekcie ustawy jest niedookreślona i niejasna, co może rodzić trudności interpretacyjne. Nadto nie jest jasne czy klauzula unikania opodatkowania będzie działać „do przodu” czy też również wstecz, jak również nie wiadomo czy uzyskane dotychczas interpretacje podatkowe będą w dalszym ciągu chroniły podatników, którzy je otrzymali. |

http://www.lexagit.pl/klauzula-unikania-opodatkowania-projekt/

| Cytat: |

Odpowiadając na interpelację Pana Posła Dariusza Piontkowskiego z dnia 5 lutego 2015 r.

dotyczącą niepłacenia podatków przez zagraniczne przedsiębiorstwa (nr 30764), uprzejmie

wyjaśniam poruszone przez Pana Posła kwestie.

[...]

Ministerstwo Finansów podjęło następujące kroki w celu wyeliminowania powyżej opisanych

zagrożeń:

[...]

2. Prowadzenie efektywnej wymiany informacji podatkowych z innymi jurysdykcjami

podatkowymi. Główne działania na arenie międzynarodowej, z zakresu efektywnej wymiany

informacji podatkowych, dotyczą:

[...]

- zawierania umów o wymianie informacji w sprawach podatkowych z jurysdykcjami

stosującymi dotychczas szkodliwe praktyki podatkowe i oferujące podatnikom pełną tajemnicę

bankową (tzw. raje podatkowe). Dotychczas zawarto 14 takich umów, tj. z Wyspą Man, Jersey,

Guernsey, San Marino, Andorą, Gibraltarem, Belize, Wspólnotą Dominiki, Grenadą, Wspólnotą

Bahamów, Liberią, Bermudami, Brytyjskimi Wyspami Dziewiczymi oraz Kajmanami.

- stosowania i rozszerzania zakresu terytorialnego Konwencji o wzajemnej pomocy

administracyjnej w sprawach podatkowych z 1988 r. oraz Protokołu zmieniającego Konwencję

z 27 maja 2010 r. Polska podpisała niniejszą Konwencję w dniu 19 marca 1996 r. (ratyfikacja

nastąpiła 25 czerwca 1997 r.), natomiast 1 października 2011 r. wszedł w życie Protokół

zmieniający Konwencję. Obecnie stronami konwencji są państwa i jurysdykcje nie tylko będące

członkami OECD ale także z grupy państw uważanych do tej pory za raje podatkowe.

[...] |

http://www.dariuszpiontkowski.pl/wsjm/od....._firmy.pdf

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 13:09, 07 Mar '16

Temat postu: Wysłany: 13:09, 07 Mar '16

Temat postu: |

|

|

| WZBG napisał: |

To nie jest konkurencja dla legalnej optymalizacji podatkowej np. dla podmiotu z siedzibą w Słowacji.

|

Człowieku, na jakiej Ty planecie żyjesz? O jakiej "legalnej optymalizacji" Ty piszesz? Pójdź do Urzędu Skarbowego i powiedz, że unikasz podatku dochodowego, ale robisz to legalnie.  Zapewniam Cię, że to będzie działania równe inteligentne jak akcja Marii Kiszczak w z żądaniem od IPNu 90 tys. zł.

To jest cały czas ten sam kant. Różnica jest tylko, że w Słowacji czy na Cyprze ten kant ładniej wygląda. Natomiast ze Słowacją to jest czyste frajerstwo. Na Cyprze już lepiej, bo niższe opodatkowanie. Ale zawodowcy to wyprowadzają kasę daleko na wyspy ciepłe i szczęśliwe, gdzie ramię UE wcale nie sięga.

Zaprezentowane klauzule przez Ciebie są nic nie warte. Ten kraj za 100 USD nie jest nawet na tej liście, a po drugie nikt nie zakaże handlu z żadnym krajem. Więc "kupisz" sobie tam "usługi finansowe" i te klauzule masz gdzieś.

A w ogóle zakładanie firm w innym kraju, aby prowadzić działalność w innym kraju, to jest dobre dla samozatrudnienia. Gdy chce się zatrudnić kogoś, to już konieczna rejestracja w kraju zatrudnienie.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 19:02, 07 Mar '16

Temat postu: Wysłany: 19:02, 07 Mar '16

Temat postu: |

|

|

| FortyNiner napisał: | | WZBG napisał: |

To nie jest konkurencja dla legalnej optymalizacji podatkowej np. dla podmiotu z siedzibą w Słowacji.

|

Człowieku, na jakiej Ty planecie żyjesz? O jakiej "legalnej optymalizacji" Ty piszesz? Pójdź do Urzędu Skarbowego i powiedz, że unikasz podatku dochodowego, ale robisz to legalnie.  Zapewniam Cię, że to będzie działania równe inteligentne jak akcja Marii Kiszczak w z żądaniem od IPNu 90 tys. zł. Zapewniam Cię, że to będzie działania równe inteligentne jak akcja Marii Kiszczak w z żądaniem od IPNu 90 tys. zł.

|

Rozpoczęcie działalności gospodarczej np. w sąsiedniej Słowacji, czy na Cyprze, a zamknięcie jej w Polsce jest zgodne z prawem.

Gdy zmienia się właściwość Urzędu Skarbowego, to poprzedni US nie ma możliwości zmiany tej sytuacji.

| Cytat: |

To jest cały czas ten sam kant. Różnica jest tylko, że w Słowacji czy na Cyprze ten kant ładniej wygląda. Natomiast ze Słowacją to jest czyste frajerstwo. Na Cyprze już lepiej, bo niższe opodatkowanie.

|

Wybór miejsca, gdzie w ramach prawa zapłaci się niższe podatki, to nie kant. Przez analogię, tak samo, jak dbanie przez firmę o utrzymanie niskich kosztów, trzymając się przepisów prawa.

| Cytat: |

Ale zawodowcy to wyprowadzają kasę daleko na wyspy ciepłe i szczęśliwe, gdzie ramię UE wcale nie sięga.

Zaprezentowane klauzule przez Ciebie są nic nie warte. Ten kraj za 100 USD nie jest nawet na tej liście, a po drugie nikt nie zakaże handlu z żadnym krajem. Więc "kupisz" sobie tam "usługi finansowe" i te klauzule masz gdzieś.

|

Jeśli ten raj podatkowy jest poza OECD, to w pewnym momencie będzie potrzebne indywidualne zezwolenie dewizowe Prezesa NBP.

Tyle, że NBP | Cytat: | | podobne zgody wydaje niezwykle rzadko. |

http://doradztwoprawne.org/2015/12/spolk.....ty-i-mity/

| Cytat: |

A w ogóle zakładanie firm w innym kraju, aby prowadzić działalność w innym kraju, to jest dobre dla samozatrudnienia. Gdy chce się zatrudnić kogoś, to już konieczna rejestracja w kraju zatrudnienie. |

W firmie transportowej założonej na Słowacji mogą jeździć kierowcy ze Słowacji. Ze względu na sąsiedztwo nie ma potrzeby zatrudniać kierowców z Polski..

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 20:04, 07 Mar '16

Temat postu: Wysłany: 20:04, 07 Mar '16

Temat postu: |

|

|

| WZBG napisał: |

Rozpoczęcie działalności gospodarczej np. w sąsiedniej Słowacji, czy na Cyprze, a zamknięcie jej w Polsce jest zgodne z prawem.

Gdy zmienia się właściwość Urzędu Skarbowego, to poprzedni US nie ma możliwości zmiany tej sytuacji.

|

Pod warunkiem, że się zmienia miejsce zamieszkania na co najmniej pół roku. Czyli trzeba się przerzucił z bigosu na haluszki na co najmniej pół roku. Oczywiście w przypadku rajów podatkowych nic takiego nie następuje. Powtarzam: firmę w raju podatkowym otwiera się, aby generować fikcyjne koszty, a w tej kwestii Słowacja jest słaba.

| WZBG napisał: |

Wybór miejsca, gdzie w ramach prawa zapłaci się niższe podatki, to nie kant. Przez analogię, tak samo, jak dbanie przez firmę o utrzymanie niskich kosztów, trzymając się przepisów prawa.

|

Gdy się w tym miejscu nie mieszka, to jest to jak najbardziej kant.

| WZBG napisał: |

Jeśli ten raj podatkowy jest poza OECD, to w pewnym momencie będzie potrzebne indywidualne zezwolenie dewizowe Prezesa NBP.

|

Ale bajki opowiadasz. Sam robiłem przelew, choć w innym celu, do takiego kraju, spoza OECD i to z polskiego banku i nikt ode mnie nie zażądał żadnego pozwolenia dewizowego. Ponadto firma może mieć siedzibę w raju, ale konto w Polsce. A nawet nie musi mieć konta, lecz pełnomocnika, który za nią te konto będzie prowadził.. Poza tym powtarzam: Firma w raju podatkowym jest do generowania fikcyjnych kosztów na fakturkach. I tego co ją zakłada obowiązuje prawo kraju raju podatkowego, a nie Polski.

| WZBG napisał: |

W firmie transportowej założonej na Słowacji mogą jeździć kierowcy ze Słowacji. Ze względu na sąsiedztwo nie ma potrzeby zatrudniać kierowców z Polski.. |

Tylko trzeba znać słowacki i to w piśmie, aby wysyłać dokumenty do słowackiego urzędu skarbowego, albo zatrudnić słowacką księgową oraz zamieszkać na Słowacji, aby to było legalne. I w ogóle "ten "raj" jest słaby podatkowo. W prawdziwych rajach podatkowych raz do roku opłata po angielsku, najtaniej to 100USD. Dlatego ze Słowacją kombinuja frajerzy.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 01:18, 08 Mar '16

Temat postu: Wysłany: 01:18, 08 Mar '16

Temat postu: |

|

|

| FortyNiner napisał: | | WZBG napisał: |

Rozpoczęcie działalności gospodarczej np. w sąsiedniej Słowacji, czy na Cyprze, a zamknięcie jej w Polsce jest zgodne z prawem.

Gdy zmienia się właściwość Urzędu Skarbowego, to poprzedni US nie ma możliwości zmiany tej sytuacji.

|

Pod warunkiem, że się zmienia miejsce zamieszkania na co najmniej pół roku. Czyli trzeba się przerzucił z bigosu na haluszki na co najmniej pół roku. Oczywiście w przypadku rajów podatkowych nic takiego nie następuje. Powtarzam: firmę w raju podatkowym otwiera się, aby generować fikcyjne koszty, a w tej kwestii Słowacja jest słaba.

|

1. Słowacja nie jest konkurentem tzw. rajów podatkowych, które są określane mianem jurysdykcjami stosującymi dotychczas szkodliwe praktyki podatkowe

2. Fikcyjne koszty to oszustwo.

3. Zmiana rezydencji podatkowej na tą z innego kraju wiąże się już z emigracją (pół roku i więcej)

| Cytat: |

| WZBG napisał: |

Wybór miejsca, gdzie w ramach prawa zapłaci się niższe podatki, to nie kant. Przez analogię, tak samo, jak dbanie przez firmę o utrzymanie niskich kosztów, trzymając się przepisów prawa.

|

Gdy się w tym miejscu nie mieszka, to jest to jak najbardziej kant.

|

Rezydencja podatkowa Słowacji wymaga zamieszkania przez 183 dni. Gdy ktoś postępuje zgodnie z prawem, to nie kantuje.

| Cytat: |

| WZBG napisał: |

Jeśli ten raj podatkowy jest poza OECD, to w pewnym momencie będzie potrzebne indywidualne zezwolenie dewizowe Prezesa NBP.

|

Ale bajki opowiadasz. Sam robiłem przelew, choć w innym celu, do takiego kraju, spoza OECD i to z polskiego banku i nikt ode mnie nie zażądał żadnego pozwolenia dewizowego. Ponadto firma może mieć siedzibę w raju, ale konto w Polsce. A nawet nie musi mieć konta, lecz pełnomocnika, który za nią te konto będzie prowadził..

|

To nie bajka, a Ustawa z dnia 27 lipca 2002 r. Prawo dewizowe.

Twoje własne doświadczenie nie oznacza, że w pewnym momencie takie pozwolenie nie będzie konieczne.

https://www.biznes.gov.pl/opisy-procedur.....-dewizowe/

| Cytat: |

Poza tym powtarzam: Firma w raju podatkowym jest do generowania fikcyjnych kosztów na fakturkach. I tego co ją zakłada obowiązuje prawo kraju raju podatkowego, a nie Polski.

|

Oceny zasadności tych kosztów może dokonać Urząd Skarbowy, choćby w oparciu o listę krajów i terytoriów stosujących szkodliwą konkurencję podatkową w zakresie podatku dochodowego od osób fizycznych (1) oraz wielkość obrotu z rajami podatkowymi wykazywaną w zeznaniach podatkowych w osobnej rubryce.

| Cytat: |

| WZBG napisał: |

W firmie transportowej założonej na Słowacji mogą jeździć kierowcy ze Słowacji. Ze względu na sąsiedztwo nie ma potrzeby zatrudniać kierowców z Polski.. |

Tylko trzeba znać słowacki i to w piśmie, aby wysyłać dokumenty do słowackiego urzędu skarbowego, albo zatrudnić słowacką księgową oraz zamieszkać na Słowacji, aby to było legalne. I w ogóle "ten "raj" jest słaby podatkowo. W prawdziwych rajach podatkowych raz do roku opłata po angielsku, najtaniej to 100USD. Dlatego ze Słowacją kombinuja frajerzy. |

Biuro rachunkowe na Słowacji załatwia sprawę tamtejszych rozliczeń i dokumentacji.

Skoro kombinowanie ze Słowacją określa się frajerstwem, to jak jest ze zjawiskiem braku kombinacji poza Polską.

========

(1)

Lista rajów podatkowych

Andora, Anguilla, Antigua i Barbuda, Sint-Maarten i Curaçao, Bahamy, Bahrajn, Barbados, Brytyjskie Wyspy Dziewicze, Wyspy Cooka, Dominika, Grenada, Sark, Hongkong, Liberia, Liechtenstein, Makau, Malediwy, Wyspy Marshalla, Mauritius, Monako, Nauru, Niue, Panama, Samoa, Seszele, Saint Kitts i Nevis, Saint Lucia, Saint Vincent i Grenadyny, Tonga, Wyspy Dziewicze USA oraz Vanuatu.

Rozporządzenie Ministra Finansów z dnia 23 kwietnia 2015 r. w sprawie określenia krajów i terytoriów stosujących szkodliwą konkurencję podatkową w zakresie podatku dochodowego od osób fizycznych (Dz.U. 2015 poz. 599)

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 07:06, 08 Mar '16

Temat postu: Wysłany: 07:06, 08 Mar '16

Temat postu: |

|

|

| WZBG napisał: |

2. Fikcyjne koszty to oszustwo.

|

Tylko w tym przypadku jest to martwe prawo. Nie sposób jest udowodnić, że dany dochód jest fikcyjny. Jeżeli obie strony twierdzą, że transakcja nastąpiła zgodnie fakturą, to można powiedzieć la causa finita.

| WZBG napisał: |

Rezydencja podatkowa Słowacji wymaga zamieszkania przez 183 dni. Gdy ktoś postępuje zgodnie z prawem, to nie kantuje.

|

Miło, że się ze mną zgadzasz, ale nie na tym polega raj podatkowy. Dla potężnej większości firm prowadzącej usługi, przeprowadzenie się do innego kraju jest niemożliwe. Powtarzam: raje podatkowe są do generowania fikcyjnych kosztów.

| WZBG napisał: |

To nie bajka, a Ustawa z dnia 27 lipca 2002 r. Prawo dewizowe.

Twoje własne doświadczenie nie oznacza, że w pewnym momencie takie pozwolenie nie będzie konieczne.

|

Bajką jest, że potrzeba zezwolenia na przelew do krajów poza OECD. Poza tym wymagania do tego, są łatwe do ominięcia. Ponadto pomijasz fakt, że oficjalnie generowanie kosztów jest transakcją pomiędzy dwoma różnymi firmami z różnych krajów. Ograniczenia w takich transakcjach są niezgodne z postanowieniami traktatów WTO.

| WZBG napisał: |

Oceny zasadności tych kosztów może dokonać Urząd Skarbowy, choćby w oparciu o listę krajów i terytoriów stosujących szkodliwą konkurencję podatkową w zakresie podatku dochodowego od osób fizycznych (1) oraz wielkość obrotu z rajami podatkowymi wykazywaną w zeznaniach podatkowych w osobnej rubryce.

|

Może. Ale gdy to jest spółka prawa handlowego to oznacza praktycznie, że US może im w tej kwestii nagwizdać. Jeśli US określi koszty za niezasadne i żąda podatku, to stawia się spółkę w stan likwidacji, a cały majątek przekazuje się do nowej spółki.

Własnie dlatego ofiarami nadgorliwości US są firmy-krzak, a nie spółki prawa handlowego...

Ale i tego można uniknąć. Stawia się np. firmę w kraju, który nie bada zasadności kosztów i się koszty transferuje łańcuszkiem firm.

| WZBG napisał: |

Biuro rachunkowe na Słowacji załatwia sprawę tamtejszych rozliczeń i dokumentacji.

|

Które kosztuje na pewno więcej niż 100USD rocznie w najtańszym raju podatkowym...

| WZBG napisał: |

Skoro kombinowanie ze Słowacją określa się frajerstwem, to jak jest ze zjawiskiem braku kombinacji poza Polską.

|

Wielką uczciwością i oddaniem ojczyźnie lub jeszcze większym frajerstwem, jak kto woli. Co nie zmienia faktu, że robienie kantu w Słowacji jest frajerstwem, bo kant to ryzyko, a z tego ryzyka w Słowacji jest najmniejsza korzyść...

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 01:33, 17 Kwi '16

Temat postu: Wysłany: 01:33, 17 Kwi '16

Temat postu: |

|

|

| Cytat: | Klauzula obejścia prawa podatkowego coraz bliżej. Sejm zajmie się projektem rządu 12.04.2016

FOT. BARTOSZ KRUPA/EAST NEWS FOT. BARTOSZ KRUPA/EAST NEWS

Wprowadzenie klauzuli obejścia prawa podatkowego, która ma przeciwdziałać unikaniu przez firmy opodatkowania, przewiduje rządowy projekt noweli Ordynacji podatkowej, którego pierwsze czytanie zaplanowano w Sejmie na środę.

Rząd przyjął projekt nowelizacji Ordynacji podatkowej z propozycją klauzuli obejścia prawa podatkowego w połowie marca. Rozwiązanie nie jest nowe. Wprowadzenie podobnego proponował były minister finansów Mateusz Szczurek, ale rząd PO-PSL pod wodzą Ewy Kopacz się z tej koncepcji wycofał. Klauzulę obejścia prawa przewidują też przygotowane przez Komisję Kodyfikacyjną Ogólnego Prawa Podatkowego (powołaną jeszcze w poprzedniej kadencji) założenia do nowej Ordynacji podatkowej.

Rząd PiS zwraca uwagę, że klauzula generalna przeciwko unikaniu opodatkowania albo rozwinięta linia orzecznictwa sądowego to standard w innych, rozwiniętych gospodarczo krajach. .

Przypomina też, że na powagę zagrożeń wynikających z unikania opodatkowania zwróciła uwagę Komisja Europejska, a jednym z zalecanych przez nią rozwiązań jest przyjęcie przez państwa członkowskie ogólnej zasady dotyczącej zwalczania nadużyć podatkowych.

Problemy ze ściągalnością podatków - głównie CIT i VAT - wytykał nam również MFW w zeszłorocznym raporcie. "Wydajność w zakresie poboru podatków pogorszyła się istotnie podczas kryzysu i nie uległa poprawie" - diagnozował. Według MFW słabe wyniki wydajności są sprzeczne z notowanymi w innych krajach w Europie, w których poziom poboru podatków w stosunku do PKB powrócił do poziomów odnotowanych przed kryzysem 2008 r. "Trwający spadek w zakresie podatku CIT jest znaczący i może wskazywać na potencjalny wzrost ryzyka w zakresie wypełniania obowiązków podatkowych przez podatników" - uznał Fundusz.

Co zmieni klauzula

Według rządu wprowadzenie klauzuli "wyznaczy granice dopuszczalnej optymalizacji podatkowej", a zmiana będzie pozytywnie oddziaływać na konkurencyjność na rynku i zapewni równe traktowanie podatników prowadzących działalność gospodarczą.

Klauzula ma przeciwdziałać unikaniu przez firmy opodatkowania - uniemożliwić im dokonywanie sztucznych i niemających uzasadnienia gospodarczego czynności, za pomocą których próbowałyby ominąć przepisy i osiągnąć korzyści podatkowe. Fiskus będzie mógł uznać, że dana czynność podatnika, np. transakcja została podjęta przede wszystkim lub tylko i wyłącznie w celu obniżenia podatku. W takim wypadku podatek zostanie określony we właściwej wysokości.

Projekt przewiduje, że klauzula miałaby zastosowanie tylko wtedy, gdyby korzyść uzyskana przez podatnika w wyniku kwestionowanych przez fiskusa sztucznych czynności, przekraczała w roku podatkowym kwotę 100 tys. zł.

Minister finansów miałby wydawać tzw. opinie zabezpieczające, mające gwarantować, że określone działania podatnika nie będą ocenione jako unikanie opodatkowania. Powołana ma zostać niezależna od ministerstwa Rada ds. Unikania Opodatkowania, opiniująca sporne sprawy dotyczące unikania opodatkowania.

"Podstawowym celem klauzuli jest prewencyjne eliminowanie korzystania ze schematów unikania opodatkowania. Ograniczenie agresywnego planowania podatkowego pozwoli na wzrost bazy podatkowej w Polsce. Zauważalne jest zwłaszcza nadmierne, nieuzasadnione zwiększanie kosztów uzyskania przychodów, co powoduje z kolei spadek wysokości dochodów do opodatkowania" - napisano w uzasadnieniu do projektu.

Zmiana ma wejść w życie po upływie 30 dni od dnia ogłoszenia.

Rząd już zaciera ręce

Wiceminister finansów Wiesław Jasiński mówił niedawno, że dużo sobie obiecuje po klauzuli obejścia prawa. Natomiast wiceminister finansów Leszek Skiba mówił wcześniej, że resortowi zależy na tym, by klauzula weszła w życie w najbliższych miesiącach. Przypomniał, że podobne rozwiązania funkcjonują w większości krajów UE. Wskazał, że celem klauzuli jest diagnozowanie i wskazywanie schematów prawno-podatkowych stosowanych tylko i wyłącznie po to, by uniknąć opodatkowania, bez związku z realnymi działaniami o charakterze biznesowym. - Ta klauzula pozwala na opodatkowanie tych schematów tak, żeby niedobór wpływów podatkowych był jak najmniejszy - powiedział Skiba.

MF wskazało w Ocenie Skutków Regulacji, że koszty uzyskania przychodu w CIT w 2013 r. wyniosły ok. 5,8 bln zł. Zakładając, że w efekcie zastosowania klauzuli wysokość kosztów uzyskania przychodów tylko w podatku CIT zostałaby zmniejszona o 0,12 - 0,5 proc., skutki pośrednie wprowadzenia klauzuli dla budżetu w pierwszym roku jej stosowania można by szacować na kwotę 1,3 - 5,4 mld zł. W następnych latach - przy założeniu, że wysokość kosztów zostałaby zmniejszona w granicach 0,25 proc. - 1 proc. - skutki pośrednie dla budżetu wyniosłyby od 2,7 mld zł do 10,87 mld zł.

Zgodnie ze sprawozdaniem z wykonania budżetu za zeszły rok, dochody fiskusa wyniosły 283,5 mld zł, wydatki - 312,5 mld zł, a deficyt - 29 mld zł. Wpływ z VAT to 124,2 mld zł; z akcyzy - 61,5 mld zł; z PIT - 43 mld zł, a z CIT - 23,2 mld zł.

Ekspert studzi entuzjazm rządu

Wprowadzenie klauzuli przeciwko unikaniu opodatkowania nie przyniesie budżetowi państwa dodatkowych mld zł. Problem nie leży w złym prawie, ale w skuteczności ściągania podatków - powiedział wiceprzewodniczący Krajowej Rady Doradców Podatkowych Dariusz M. Malinowski.

Wprowadzenie klauzuli, która ma przeciwdziałać unikaniu przez firmy opodatkowania, przewiduje rządowy projekt noweli Ordynacji podatkowej, którego pierwsze czytanie zaplanowano w Sejmie w środę. Rząd przyjął projekt w połowie marca. Rozwiązanie nie jest nowe. Wprowadzenie podobnego proponował były minister finansów Mateusz Szczurek, ale rząd PO-PSL pod wodzą Ewy Kopacz się z tej koncepcji wycofał.

Malinowski uważa, że skoro przez tak długi czas nie udało się wprowadzić w Polsce klauzuli obejścia prawa podatkowego, to obecnie powinno się poczekać na uchwalenie nowych regulacji na gruncie prawa europejskiego, a potem wdrożyć je do polskiego prawa. - Komisja Europejska pracuje nad projektem nowej dyrektywy, który wprowadziłby taką klauzulę. Myślę, że to kwestia kilku miesięcy - zaznaczył.

W opinii eksperta, przygotowany przez rządzących projekt nie spowoduje, że system podatkowych w Polsce zostanie uszczelniony, a do budżetu zaczną wpływać dodatkowe miliardy złotych. - Problem nie leży w prawie, bo polskie prawo jest w tej kwestii rozsądne, ale w sprawności działania organów podatkowych. Tu trzeba szukać nowych rozwiązań - zaznaczył.

Dodał, że jego zdaniem to nie jest tylko jego stanowisko, ale większości środowiska doradców podatkowych. - Uważam, że nie ma cudownych przepisów, które tylko z tego powodu, że zostały uchwalone, spowodują nagle wzrost wpływów do budżetu państwa. Powtórzę, obecnie obowiązujące rozwiązania prawne w Polsce są wystarczające, ale problemem jest to, że w ramach UE nie działają granice celne, towary przepływają swobodnie, a wszelkiego rodzaju rozliczenia międzynarodowe odbywają się na zasadzie deklaracji podatników. Na dzień dzisiejszy nie ma żadnych narzędzi, by uniemożliwić wyciekanie środków do szarej strefy - powiedział.

Przypomniał, że według niektórych danych oszustwa z tytułu niepłacenia VAT we wszystkich krajach wspólnoty sięgają rocznie ponad 150 mld euro. - To są przerażające pieniądze. Te wszystkie organizacje przestępcze, bo inaczej nie można tego nazwać, działają sprawnej od administracji. To trzeba zmienić. Moim zdaniem trzeba jak najszybciej zmienić zasady poboru podatku VAT w transakcjach wewnątrzwspólnotowych. To przyniosłoby dodatkowe środki do budżetu - powiedział.

Jak wyjaśnił, rozwiązaniem byłoby wprowadzenie regulacji, zgodnie z którymi przy dokonywaniu transakcji w państwie, w którym towar został wyprodukowany, pobierany byłby podatek wynikający z dyrektywy unijnej, a w państwie przeznaczenia towaru rozliczana byłaby różnica pomiędzy stawką obowiązującą w tym państwie, a stawką, która wynika z dyrektywy.

|

http://www.money.pl/gospodarka/wiadomosc.....58785.html

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 05:49, 17 Kwi '16

Temat postu: Wysłany: 05:49, 17 Kwi '16

Temat postu: |

|

|

| Cytat: |

Rząd PiS zwraca uwagę, że klauzula generalna przeciwko unikaniu opodatkowania albo rozwinięta linia orzecznictwa sądowego to standard w innych, rozwiniętych gospodarczo krajach. .

|

Szkoda tylko, że rząd nie zauważa, że w tych samych krajach unikają opodatkowanie tak samo jak w Polsce. To jest kolejna ustawa, które ma pokazać, że władza coś robi. Ale, że niekoniecznie z sensem, to już rządzących nie interesuje...

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 07:24, 31 Lip '16

Temat postu: Wysłany: 07:24, 31 Lip '16

Temat postu: |

|

|

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 23:07, 05 Sie '16

Temat postu: Wysłany: 23:07, 05 Sie '16

Temat postu: |

|

|

| Cytat: |

Polski miliarder planował kupić adres na norweskiej wyspie. Chciał założyć raj podatkowy? Klaudia Synak 20 lipca 2016

Wyspa Bouveta jest jednym z najbardziej odizolowanych miejsc świata commons.wikimedia.org Wyspa Bouveta jest jednym z najbardziej odizolowanych miejsc świata commons.wikimedia.org

Pieniądze nie grały roli dla polskiego miliardera, który chciał założyć spółkę na jednej z najbardziej odizolowanych wysp świata – Bouvet. Prawnicy bogatego biznesmena twierdzą, że to był zabieg wizerunkowy, jednak w Norwegii mówi się, że planował tam założyć tzw. raj podatkowy.

Polska kancelaria prawna „Skarbiec” próbowała w maju i czerwcu kontaktować się z wieloma norweskimi instytucjami i urzędami. Co było powodem? Chcieli założyć spółkę Overseas Advisory Services Scarbiec na wyspie Bouveta należącej do Norwegów, która leży na Oceanie Południowym w okolicach Antarktydy.

Raj podatkowy?

Kancelaria prawna Skarbiec to największa kancelaria prawna w Polsce. Zajmują się między innymi doradztwem prawnym i finansowym oraz wywiadem i kontrwywiadem biznesowym. Umożliwiają też swoim klientom zakładanie spółek w tzw. rajach finansowych.

Jednak kancelaria zaprzecza, że ich próby kontaktowania się z norweskimi władzami miały cokolwiek wspólnego z tym procederem. Prawnicy Skarbca pisali do między innymi: Brønnøysundregistrene (rejestru zagranicznych firm w Norwegii), urzędu skarbowego, Norweskiego Instytutu Polarnego, urzędów ds.: zagranicznych, finansowych, klimatu i środowiska oraz gospodarki i rybołówstwa.

– Działamy w imieniu jednego z naszych klientów, który chciałby mieć adres na krańcu świata. Wyjaśniliśmy mu, że Norwegia nie jest jednym z „rajów podatkowych” i że nie zdobędzie jakichkolwiek ulg podatkowych – mówi jeden z adwokatów Skarbca, Mariusz Pajduszewski w rozmowie z NTB.

Pajduszewski twierdzi, że adres na wyspie Bouveta jest działaniem PR-owym – ich klient chce dosłownie podkreślić, że działa w każdym, nawet najdalszym zakątku świata. Koszty realizacji takiego przedsięwzięcia nie są dla niego istotne.

Kim jest tajemniczy miliarder?

Klient kancelarii prawnej pragnie pozostać anonimowy, ale nie powstrzymuje to zarówno rodzimych, jaki norweskich mediów od spekulowania o jego tożsamości. Najbardziej prawdopodobnymi kandydatami są Zygmunt Solorz-Żak i Michał Sołowow.

Nie będzie „spektakularnego adresu”

Norweskie władze nie zgodziły się na założenie adresu na wyspie na Antarktydzie.

– Musieliśmy niestety przekazać naszemu klientowi, że nie da się założyć adresu na wyspie Bouveta. Szkoda, ponieważ uważamy, że wiele osób chciałoby posiadać tak spektakularny adres – dodaje Pajduszewski.

Ambicje Polaka powstrzymał urząd ds. gospodarki i rybołówstwa. Na wyspie nie da się założyć adresu, ponieważ nie posiada ona między innymi numeru pocztowego. Wyspa Bouveta składa się z 93 proc. z lodowca, a jedyną infrastrukturą jest niewielka stacja badawcza. Do najbliższej miejscowości ma 2 200 km, dlatego jest jednym z najbardziej odizolowanych miejsc na świecie. |

http://www.mojanorwegia.pl/biznes-i-gosp.....11677.html

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 05:26, 06 Sie '16

Temat postu: Wysłany: 05:26, 06 Sie '16

Temat postu: |

|

|

|

Jeżeli próbował założyć raj podatkowy, na Antarktydzie, to był to wyjątkowy idiota. Są o wiele tańsze juz istniejace raje podatkowe i było oczywiste, że Norwegia nie da się tak łatwo wykiwać.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 17:46, 09 Sie '16

Temat postu: Wysłany: 17:46, 09 Sie '16

Temat postu: |

|

|

| Cytat: | Fiskus ma nową strategię, budżet zarabia 09.08.2016

W ciągu pierwszych sześciu miesięcy 2016 roku fiskus zakwestionował rozliczenia firm na ponad miliard złotych. To efekt nowej strategii w sprawie przeprowadzanych kontroli – informuje we wtorkowym wydaniu „Dziennik Gazeta Prawna”. M.in. za jej sprawą budżet zyskał 300 mln więcej niż w ubiegłym roku.

Od początku roku na celowniku fiskusa znalazły się optymalizacje podatkowe i ceny transferowe. Ponadto urzędnicy nie czekają już, jak do tej pory, na zbliżający się okres przedawnienia, a zaczęli badać najnowsze transakcje z lat 2014 i 2015.

Jak tłumaczy w rozmowie z „DGP” Agnieszka Tałasiewicz, partner w zespole postępowań podatkowych i sądowych w EY, ma to związek z wejściem w życie klauzuli przeciw unikaniu opodatkowania. Jej zdaniem urzędy kontroli skarbowej mogą liczyć na zidentyfikowanie działań służących optymalizacji tuż przed wejściem w życie nowych przepisów.

Eksperci podatkowi zwracają uwagę, że na kontrolę narażone są przede wszystkim firmy wykazujące straty podatkowe, a przedmiotem zainteresowania fiskusa są uzasadnienie biznesowe i przesłanki ekonomiczne zawieranych transakcji. |

http://biznes.pl/kraj/fiskus-ma-nowa-strategie-budzet-zarabia/lq1xje

|

|

|

Powrót do góry

|

|

|

FortyNiner

Dołączył: 08 Paź 2015

Posty: 2131

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 06:34, 10 Sie '16

Temat postu: Wysłany: 06:34, 10 Sie '16

Temat postu: |

|

|

|

No to zaczną wykazywać bajeczne dochody wysokości 100 zł i kontrola ich ominie...

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 0 sat

Podarowałeś sat

|

Wysłany: 11:09, 24 Lis '16

Temat postu: Wysłany: 11:09, 24 Lis '16

Temat postu: |

|

|

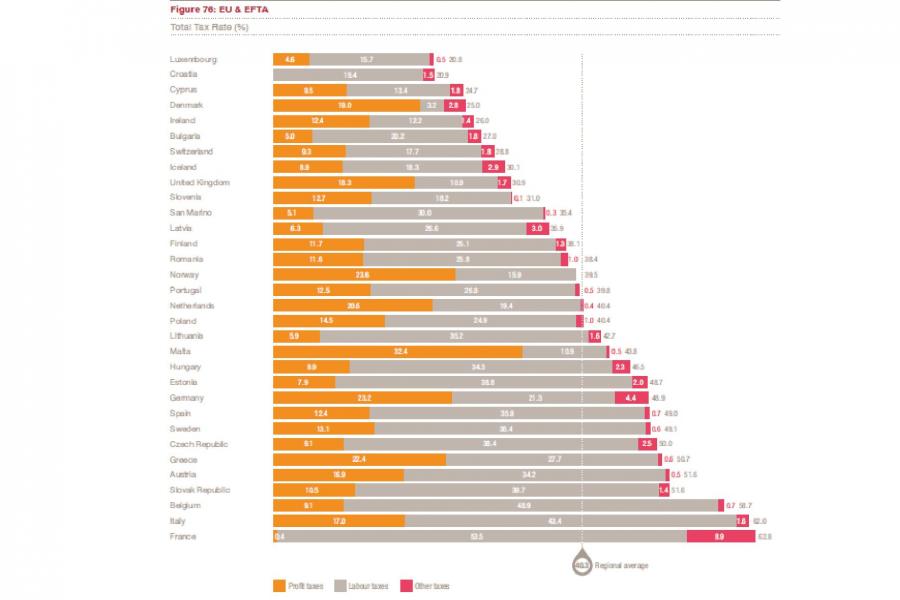

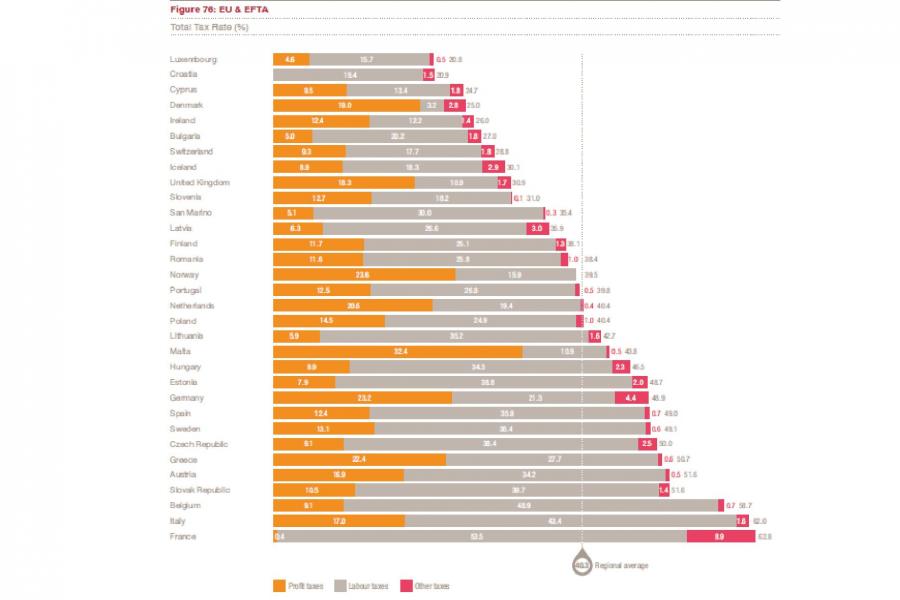

| Cytat: | Ranking „Paying Taxes”: Najlepsze systemy podatkowe świata. Jak Polska wypada na tle innych państw? 22 listopada 2016 PAP

Całkowita stopa opodatkowania w krajach Europy - źródło: pwcźródło: Materiały Prasowe Całkowita stopa opodatkowania w krajach Europy - źródło: pwcźródło: Materiały Prasowe

Przeciętnie polski przedsiębiorca dokonuje obecnie siedmiu rocznych płatności podatku, na wypełnienie wszystkich podatkowych wymogów przeznacza 271 godzin rocznie. Całkowita stopa opodatkowania w naszym kraju wynosi 40,4 proc. Pod względem skomplikowania systemu podatkowego zajmujemy dziś 47. miejsce na świecie.

Pod względem skomplikowania systemu podatkowego Polska zajmuje obecnie 47. miejsce, co oznacza awans o 11 pozycji w porównaniu z zestawieniem z ubiegłego roku - wynika z najnowszego raportu „Paying Taxes 2017”, przygotowanego przez firmę doradczą PwC i Bank Światowy.

271 godzin na spełnienie podatkowych wymogów

We wtorkowym komunikacie poświęconym raportowi napisano, że przeciętnie polski przedsiębiorca dokonuje obecnie siedmiu rocznych płatności podatku, poświęcając 271 godzin rocznie na spełnienie wszystkich podatkowych wymogów (oba wskaźniki są takie same jak w poprzednim roku). Natomiast całkowita stopa opodatkowania w naszym kraju wynosi 40,4 proc. (w ubiegłorocznym badaniu wskaźnik ten plasował się na poziomie 40,3 proc.).

Według autorów raportu na tle danych dla wszystkich krajów Unii Europejskiej Polska wypada stosunkowo dobrze z liczbą rocznych płatności (średnia dla UE i EFTA to 11, oraz całkowitą stopą podatkową (w UE i EFTA 40,3 proc.). Zdecydowanie słabiej wygląda jednak porównanie liczby godzin spędzonych na sprawach podatkowych – średnia dla krajów UE i EFTA to 164 godziny. oraz całkowitą stopą podatkową (w UE i EFTA 40,3 proc.). Zdecydowanie słabiej wygląda jednak porównanie liczby godzin spędzonych na sprawach podatkowych – średnia dla krajów UE i EFTA to 164 godziny.

"Wyniki tegorocznego badania +Paying Taxes+ potwierdzają, że polski system podatkowy sukcesywnie zmienia się na lepsze. Jeszcze dwa lata temu w zestawieniu dla wszystkich badanych krajów byliśmy na 87. pozycji. Awans zawdzięczamy m.in. konsekwentnie realizowanemu programowi e-administracji. Wciąż jest jednak wiele do zrobienia, m.in. w zakresie trwałości i konsekwencji prawa podatkowego, co uwidacznia się na przykład w niezmiennie dużej liczbie godzin, jakie przedsiębiorcy poświęcają na dokonywanie płatności” – mówi cytowany w komunikacie partner w PwC Tomasz Barańczyk.

Zgodnie z raportem średni czas potrzebny na spełnienie wymogów w regionie UE i EFTA wynosi 164 godziny i jest o 87 godzin krótszy od średniej światowej (251 godzin); jest też najniższy wśród wszystkich regionów, poza Bliskim Wschodem (157 godzin). Tylko w 32 krajach czas potrzebny na spełnienie wymogów jest dłuższy od średniej światowej.

Wskazano, że z uwagi na powszechne stosowanie elektronicznych systemów składania dokumentów i dokonywania płatności, wskaźnik liczby płatności w regionie, wynoszący 11,8, jest najniższy spośród wszystkich regionów, oprócz Ameryki Północnej. "Jednak region UE i EFTA był jedynym, w którym liczba płatności wzrosła z uwagi na wprowadzenie podatku, dla którego nie można składać dokumentacji, ani którego nie można opłacać elektronicznie" - zastrzeżono.

Według komunikatu w 2015 r. łączna stawka podatkowa spadła o 0,4 punktu procentowego, czas na spełnienie wymogów został ograniczony o 3 godziny, a wskaźnik liczby płatności wzrósł o 0,3. Postępy reform w zakresie elektronicznego składania deklaracji i płatności, głównie w Portugalii, we Włoszech i na Łotwie, prowadzą do dalszego obniżenia wskaźnika czasu potrzebnego na spełnienie wymogów.

Autorzy raportu odnotowali, że w 21 krajach regionu przeprowadzono reformy, które miały wpływ na obniżenie łącznej stawki podatkowej. "Zmiany były kwotowo niewielkie i dotyczyły całego spektrum podatków: dochodowych, pracowniczych i innych. Obraz jest niejednolity, gdyż w 11 gospodarkach łączna stawka podatkowa została obniżona, a w 10 wzrosła" - dodano.

Gdzie opodatkowanie spada, a gdzie rośnie najszybciej?

Największy spadek łącznej stawki podatkowej nastąpił w San Marino, o 5,1 pkt proc., do 35,4 proc., gdyż przykładowa spółka korzysta z nowej, niższej stawki podatku dochodowego od osób prawnych nakładanego na nowe spółki. Największy wzrost łącznej stawki podatkowej wystąpił na Malcie, o 2,4 pkt proc., do 43,8 proc., z uwagi na zastąpienie podatku od zysków kapitałowych podatkiem od przeniesienia majątku.

"W 2015 r. podatki pracownicze i obowiązkowe składki na ubezpieczenia społeczne płacone przez pracodawców nadal stanowiły największą część średniej łącznej stawki podatkowej w regionie (65 proc.) i wymagały najdłuższego czasu na spełnienie obowiązków (46 proc.), ale odpowiadają za jedynie 25 proc. wskaźnika liczby płatności" - napisano.

Dodano, że średni czas na spełnienie wymogów dotyczących wniosku o zwrot VAT w regionie wynosi 7,1 godzin, a uzyskanie zwrotu VAT wymaga średnio 14,8 tygodni. W Chorwacji, Niemczech, na Łotwie, w Holandii, Hiszpanii i na Malcie zwrot VAT nie wymaga dodatkowego czasu, jako że wniosek składany jest na standardowej deklaracji VAT.

Raport „Paying Taxes” został opublikowany po raz jedenasty. Przedstawia kalkulację wszystkich obowiązkowych podatków i składek, jakie średniej wielkości spółka musi zapłacić w danym roku, oraz mierzy obciążenia administracyjne związane ze składaniem deklaracji i płaceniem podatków, a także procedurami, które odbywają się po złożeniu deklaracji.

Podatki i składki uwzględnione w raporcie obejmują podatek od zysku (tj. podatek dochodowy od osób prawnych), składki na ubezpieczenia społeczne i podatki od wynagrodzeń płacone przez pracodawcę, podatki od nieruchomości, podatki od czynności cywilno-prawnych, podatek od dywidendy, podatek od zysków kapitałowych, podatek od transakcji finansowych, podatki od utylizacji odpadów, podatki od pojazdów i drogowe, a także inne drobne podatki i opłaty. |

http://forsal.pl/artykuly/995131,paying-.....ign=plista

_________________ Dzieje się krzywda dokonywana przez jednych na drugich.

|

|

|

Powrót do góry

|

|

|

WZBG

Dołączył: 05 Paź 2008

Posty: 3598

Post zebrał 20000 sat

Podarowałeś sat

|

Wysłany: 08:50, 02 Mar '17

Temat postu: Wysłany: 08:50, 02 Mar '17

Temat postu: |

|

|

| Cytat: | Koniec tajemnicy bankowej. Nikt już nie ukryje majątku 28 lutego 2017 Dziennik Gazeta Prawna

kasa, monety, pieniądze, finanseźródło: ShutterStock kasa, monety, pieniądze, finanseźródło: ShutterStock

Polski podatnik nie ukryje majątku za granicą, a zagraniczny – w Polsce. Urzędnicy ze 101 państw wymienią się informacjami o stanie kont obcych rezydentów.

Nasza skarbówka będzie automatycznie przekazywać swoim odpowiednikom z innych krajów szczegóły dotyczące tego, ile pieniędzy ich obywatele trzymają w naszych bankach. Zagraniczny fiskus odwdzięczy się za tę przysługę – podobne dane przekaże nam. Podatników nie ochroni już tajemnica bankowa.

Takie będą skutki ustawy o wymianie informacji podatkowych, nad którą pracuje Senat. Wejdzie ona w życie ekspresowo – w ciągu siedmiu dni od jej opublikowania. Ale w praktyce nowe przepisy zaczną być stosowane w czerwcu tego roku. Parlament spieszy się z ich przyjęciem, bo powinny obowiązywać już od ponad roku. A Bruksela za tak duże spóźnienie grozi nam poważnymi sankcjami.

Ustawa wdraża unijną dyrektywę 2014/107/UE, którą powszechnie określa się jako europejską odpowiedź na słynną amerykańską FATCA. – Nie może być tak, że państwa unijne przekazują więcej informacji Stanom Zjednoczonym niż między sobą – uzasadniała Komisja Europejska, gdy przyjmowano regulacje.

Jednocześnie w życie wejdzie standard wymiany informacji (Common Reporting Standard – CRS) opracowany przez OECD. A to oznacza nie tylko europejski, ale i światowy koniec tajemnicy bankowej. Instytucje finansowe będą musiały zbierać oświadczenia od swoich klientów o ich rezydencji już nie tylko dla potrzeb FATCA. Za niewykonanie tych i innych obowiązków ustawowych będą czekać je kary finansowe sięgające nawet 1 mln zł. Niezależnie od tego odpowiedzialność karną będzie też ponosić kadra kierownicza.

Tadeusz Białek, radca prawny Związku Banków Polskich, zapewnia, że sektor jest zasadniczo gotowy na nowe obowiązki. Zdaniem eksperta największe kłopoty mogą dotknąć banki spółdzielcze oraz kasy oszczędnościowo-kredytowe, bo nie mają one doświadczeń z przepisami FATCA.

Po wejściu w życie nowych przepisów automatycznie wymieniane będą nie tylko informacje finansowe, ale też m.in. interpretacje transgraniczne, uprzednie porozumienia w zakresie cen transferowych (tzw. APA) i najważniejsze informacje o największych grupach kapitałowych. Wszystko dlatego, że – jak przyznało MF w uzasadnieniu do ustawy – obecnie nikt samodzielnie nie poradzi już sobie z unikaniem opodatkowania. Fiskus na całym świecie musi w tym celu współpracować. |

http://forsal.pl/wydarzenia/artykuly/102.....jatku.html

_________________ Dzieje się krzywda dokonywana przez jednych na drugich.

|

|

|

Powrót do góry

|

|

|

|

|

Nie możesz pisać nowych tematów

Nie możesz odpowiadać w tematach

Nie możesz zmieniać swoich postów

Nie możesz usuwać swoich postów

Nie możesz głosować w ankietach

Nie możesz moderować swoich tematów

|

|